損保業界が安定的に利益を出す仕組み

損害保険会社はボロい(利益コントロールのしやすい)業界である。

そもそも大数の法則によりある程度の損害率(支払保険金÷保険料)が予測されるので当然のメカニズムとして利益が出る仕組みになっている。

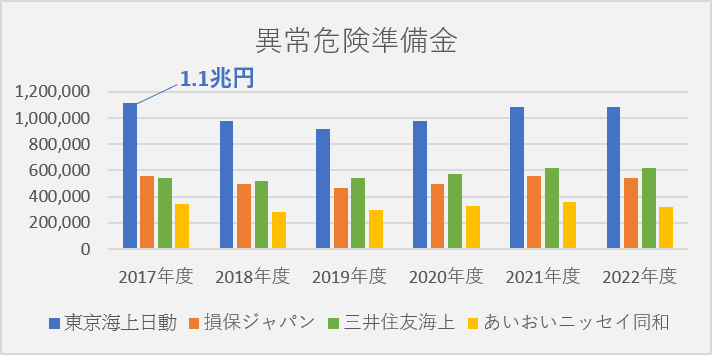

予想以上に自然災害が多ければ利益は縮小するはずだが、それまでに貯めていた「異常危険準備金」を取り崩すことで一定の純利益を確保することもできる。

競争力の働かない(談合ともいえる)自動車保険や火災保険の横並び保険料。

さらに、今取り沙汰されている大型企業損保の保険料事前調整の問題。

生命保険会社ではこういうことはないのだが、損害保険の場合、特に火災保険や賠償責任保険、運送保険では概ね年間保険料100万円以上となる場合、規定外割引を適用することができる場合が多い。

また、年間保険料数億円以上となるような大規模な契約の場合、基準の保険料はあってないようなもの。

東急のように保険の対象となる施設を大量に所有している場合、契約保険料はシステマチックに出たものを、損保会社の政治的戦略により”調整”し、提案保険料を考える。

問題なのは、各損保会社が共同保険として一定割合ずつ引き受けている場合、そのシェアが変わらないとすれば契約保険料は高ければ高い程、損保会社および損保代理店が儲かる仕組みになっていることだ。

というような背景があり、自然災害で経営が苦しいというフリをしながら、実際は安定的に利益が出ている。

↑損害保険は一度契約すると毎年95%程度は同様の条件で更新されるので、ビジネスは安定的。更新落ちとなる5%程を新規で獲得すれば売上目標はほぼ達成される構造。

新規といっても既存の顧客が新しい物件を取得したとか、新たなビジネスを始めるという場合が多いので営業コストは極めて低い。

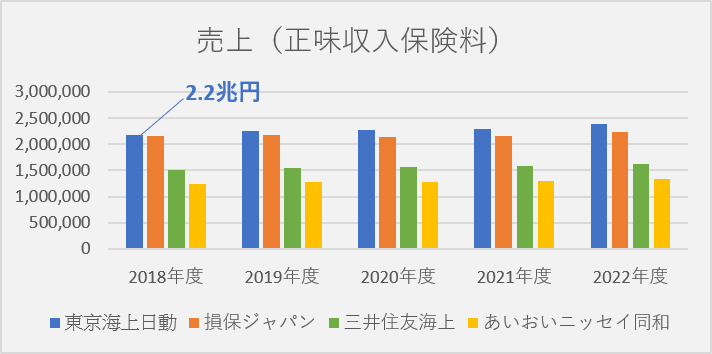

売上(正味収入保険料)については業界リーダーの東京海上が約2.2兆円程で安定している。

他の損保会社も概ね毎年安定した収入保険料が実現している。

保険は人の不安をベースとした商売。こういった人の根源に関わるビジネスは強い。

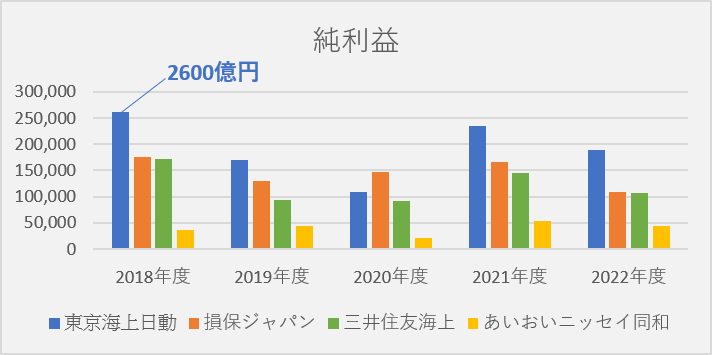

↑自然災害の多さによって毎年の純利益が増減する。特に2017年~2019年は台風や洪水が多い年だった。したがって、その後の保険金支払いにより、2018年度~2020年度にかけて純利益が減少傾向。

それ以外の自動車事故や火災、賠償事故などはほとんど予想通りくらいの保険金支払いとなるため純利益のベースとなる。

↑損保会社は売上(正味収入保険料)の4%まで損金扱いにて異常危険準備金として積み立てておくことができる。これを利益調整に使えるわけだ。

たとえば売上が2兆円なら、800億円まで損金扱いで異常危険準備金を積み立てることができる。

損保会社はあまり儲けすぎても”保険料を安くしろ”という批判につながるので、純利益が多めに出そうなときは異常危険準備金を積み立てて純利益を圧縮する。

一方、純利益が出ないと株主還元ができないので、自然災害により純利益が圧迫されそうなときは異常危険準備金を取り崩して利益を上乗せ(調整)する。

今後、損保業界は縮小していく

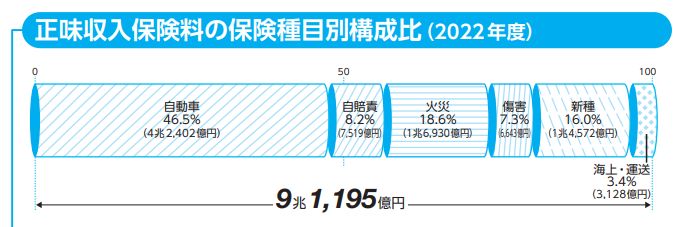

(損保協会ファクトブック2022年度より)

損害保険会社の収入の柱は自動車保険。自賠責と合わせて約55%ある。

これが自動運転になって、もし事故がゼロになったら保険は不要になる。つまり損保会社の規模は今の半分で済む、ということだ。

これから自動ブレーキアシスト車の割合が増えていけば徐々に事故は減っていくだろう。

20~30年後には損保業界は、いまの9兆円の売り上げが半減していてもおかしくない。

コメント