将来のために資産運用も考えなくては、ということで投資信託などを活用する場合、どのファンドを購入するか悩むケースがあると思います。

現在、日本で購入可能な公募型の投資信託は6000本もありますので、ある程度の投資の方針や戦略がないと選択に困ってしまうのは当然でしょう。

投資信託を選ぶ際に間違い安いのは「人気の投資信託を買っておく」ということです。

みんなが買っている投資信託がこれからも値上がりするとは限らないし、そもそも資産運用をするあなたの目的に沿わないかもしれません。

あの時一世を風靡(ふうび)したグローバル・ソブリン・オープンはどうなっちゃったのか

わたしが投資信託というものを知ったのは2005年頃でした。

投資信託の主な特徴(小口投資可能、分散効果、プロの運用)を知り、よくできた仕組みだと思いました。

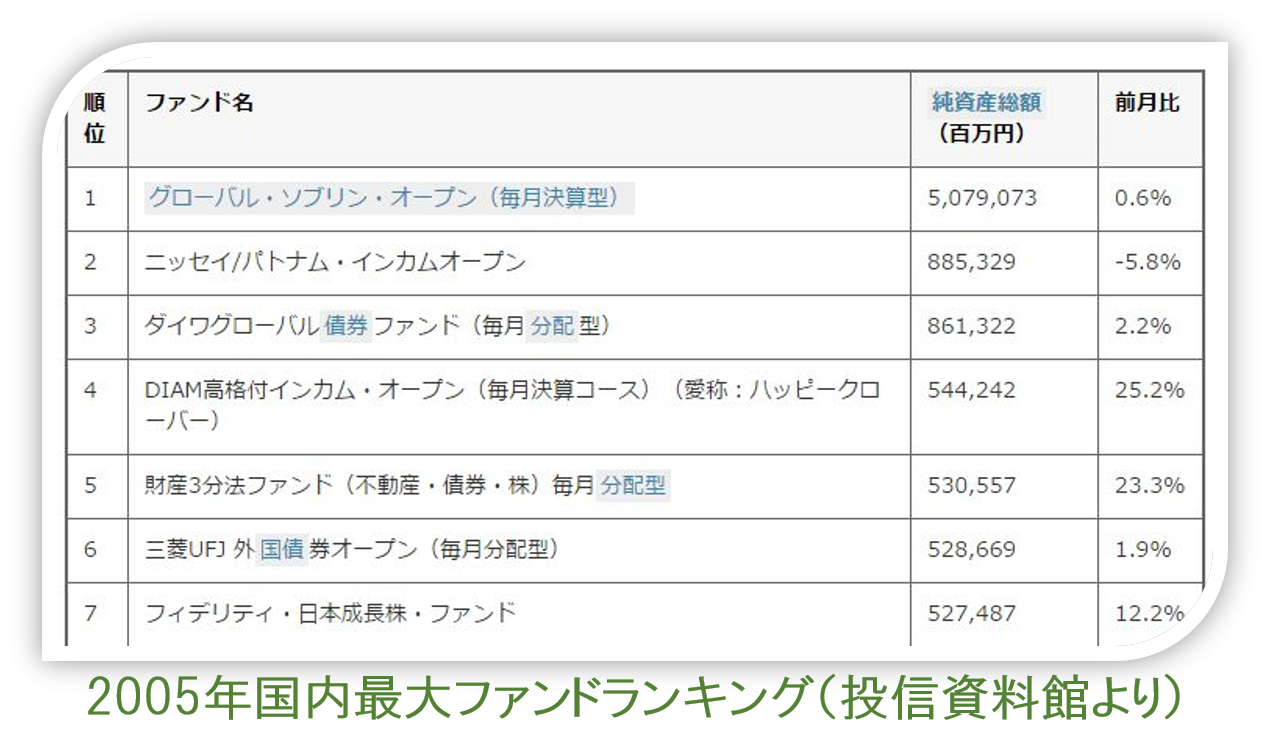

2005年頃、最も人気の(純資産総額の多い)投資信託は「グローバル・ソブリン・オープン」(以下、グロソブ)でした。今も販売していますが、当時はひとつのファンドに約6兆円近くが集まっていました。

純資産総額は2008年のリーマンショックを機にどんどん資産が減少していっていることが分かります。

グロソブの主な特色は以下のような感じです(目論見書より)。

1.世界主要先進国の、信用力の高いソブリン債券を 主要投資対象とし、国際分散投資を行います。

2.安定的な利子収入の確保と、金利・為替見通しに 基づく運用戦略により、収益の獲得を目指します。

3.毎月決算を行い、収益の分配を行います。

リーマンショック前までは日本以外の国々は概ね政策金利が高く、欧米・オセアニアの先進国で5%前後ありました。

グロソブはその高い金利メリットを享受しつつ、主に信用度の高い各国政府が発行する債券等(ソブリン債)に投資し、毎月分配金を払うという主旨です。

日本では既にゼロ金利政策を導入するなど銀行預金金利がほとんどつかない状態だったので、安全性の高いと思われ、かつ高金利のメリットが簡単に享受できるグロソブに人気が集まったものと思います。

2005年頃は、分配金が毎月40円程(1万口当たり)ありました。当時の基準価額が14000円程だったとすれば、14000円で1万口購入すると、毎月40円が振り込まれる感覚です。もし”利率”と考えれば40円×12÷14000≒3.4%になります。

ゼロ金利時代に(為替リスクはあるにしても)3~4%の金利収入が得られると錯覚(勘違い)をして購入した人も多かったのではないかと思います。

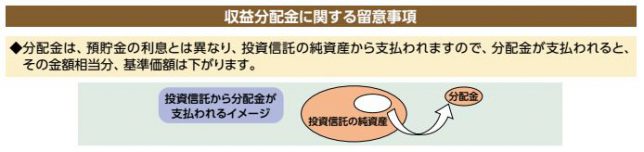

当時もこういう留意事項の記載があったのか今では分かりませんが、リーマンショック後の目論見書には分配金とは利息や配当でなく、「自分の投資資産を解約しているだけですからね」という注意喚起がなされています。

分配された際、儲かっていれば税金がかかりますし、その分投資機会も損なわれます。たとえば、長期的に投資をして老後や教育資金準備に備える、という人には向きません。

いま見るとグロソブは信託報酬も1.65%とめちゃくちゃ高めだし、積極的に選択しようとは全く思えません。

ただ、今でも組入れられている債券は昔仕入れていて高金利なものが残っているので一概にダメとは言えないので、たとえば為替が円高になりにくいと思うなら退職金を10年前後投資して比較的安定的に毎月分配金をもらいたい、そんな方には良いのかもしれません。

1997年設定来の騰落率は72.1%、年平均利回りにすれば約3.8%

悪くない数字に見えますが、これは分配金を再投資した場合で、税金等を考慮すれば実質利回りはもっと低いでしょう。

2008年リーマンショック以降の円高や、分配金の低下などもあり、グロソブ離れが進み、純資産総額はいまや4000億円程。6兆円弱あった時代に比べれば10分の1以下。

もし、老後資金や教育資金準備として投資信託を活用するなら、分配しないタイプのもので、信託報酬が低く、インデックスタイプの投信を基準に選ぶと良いと思います。

また、老後資金としてなら税制の有利な確定拠出年金を積極的に検討することをお勧めします。

コメント