生命保険に加入するとき、夫の死亡保険はいくらに設定すれば妥当なのか考えると思います。

夫が亡くなったら、

・生活費はどうするか

・妻の働き方はどうなるか

・(賃貸なら)住宅費はどうするか

・(持家なら)住宅ローンは相殺か・・

・子供の教育費は払えるのか

・老後は・・?

いろんな想像ができると思います。

ライフプラン作成の相談を受ける際に、たくさん保険に加入している家庭に出会うことがありますが、多額の保険料を払っているにも関わらずそれらは貯蓄のための保険がメインで夫がいざ死亡した場合、家計が破綻するというバランスの悪い家計もあります。

保険加入を勧めた営業職員のセンスを疑ってしまいますが、そういうバランスの悪い保険加入にならないためにも納得感のあるシミュレーションが大切でしょう。

一例として以下のような条件設定で、夫が亡くなった場合のライフプランシミュレーションをして、死亡保険金がいくらあれば足りるのかを検証してみたいと思います。

・夫婦とも31歳

・子供0歳

・貯金500万円

・夫=会社員、手取り年収400万円

・妻=育休中(2022年復帰予定、手取り年収240万円)

・基本生活費240万円

・住宅=賃貸150万円

・自動車1台

・老後の公的年金=二人で266万円

・子供0歳

・貯金500万円

・夫=会社員、手取り年収400万円

・妻=育休中(2022年復帰予定、手取り年収240万円)

・基本生活費240万円

・住宅=賃貸150万円

・自動車1台

・老後の公的年金=二人で266万円

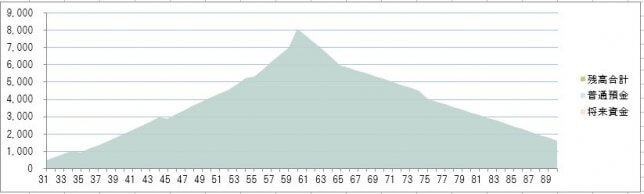

(金融資産の推移)

この場合、60歳頃までに金融資産は8000万円程になり、その後貯蓄を取り崩しながら90歳時点で2000万円弱になるようなシミュレーションです。

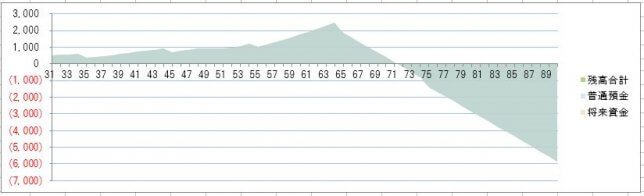

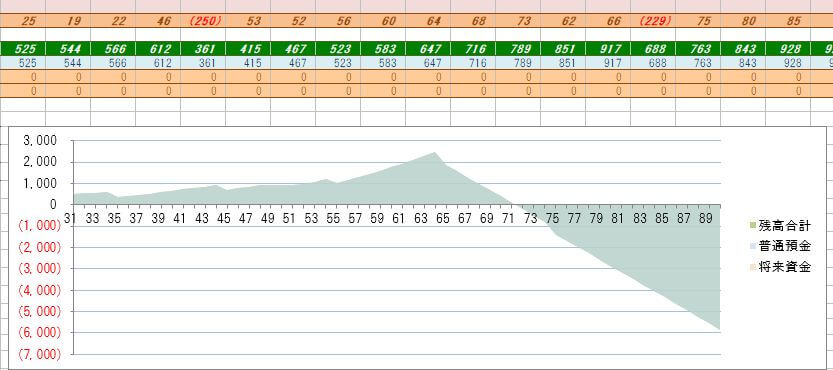

2022年夫死亡とした場合

・夫の収入ゼロ

・基本生活費は従前の80%=190万円

・妻の手取り年収300万円(上昇率1.5%)

・遺族年金

2022年140万円(18歳以下の子供1人)

2039年100万円(18歳以下の子供なし)

2055年120万円(妻65歳~)

・夫の収入ゼロ

・基本生活費は従前の80%=190万円

・妻の手取り年収300万円(上昇率1.5%)

・遺族年金

2022年140万円(18歳以下の子供1人)

2039年100万円(18歳以下の子供なし)

2055年120万円(妻65歳~)

この場合、妻は65歳まで収入を得るとして、65歳頃には金融資産が2000万円を超えますが、公的年金は一人分になってしまうので、老後の収支が厳しく、90歳時点でマイナス6000万円程になってしまいます。

ということは、夫死亡時に6000万円程の死亡保険金が入れば生涯の収支はトントン、ということになります。

こんな感じで色々とシミュレーションをして過不足感のない死亡保険加入ができると良いですね!

コメント