住宅ローンを借り換える際の目安3つ!

最近の住宅ローン金利が低いということもあって、昔借りた住宅ローンから借り換えたらどうなるんだろう、と思う方もいらっしゃると思います。

一般的に住宅ローンを借り換える際の目安は以下3つといわれています。

| ・金利差1%以上 ・残期間10年以上 ・残高1000万円以上 |

このくらいないと、借り換え時の手数料もあるので借り換えのメリットが出にくいというわけです。

では、具体的に借り換えをすると手数料がどれだけかかって、返済額がどれだけ安くなるのか考えてみましょう。

CASE.残金2000万円、残期間20年、固定金利2.0%→”変動金利0.5%”

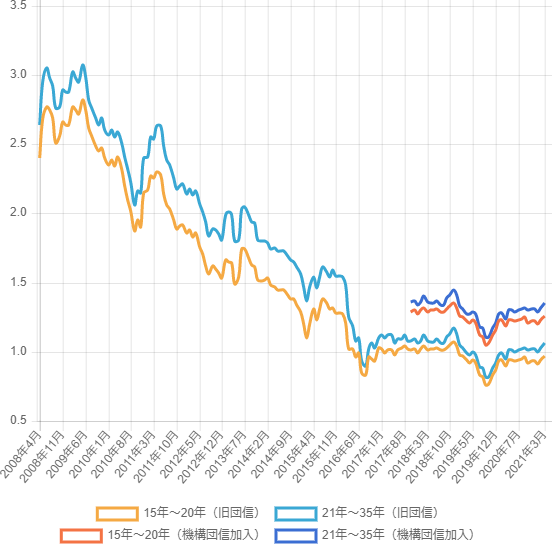

上の図はフラット35の金利推移で、35年ローンの場合、いま(2021年3月)フラット35で借りると金利は1.3%程のようです。

これが、10年程前は2.0%くらいだったようですね。

金利2.0%→金利1.3%に乗り換えても上記目安の”1.0%以上”にならないので、少し極端に、金利2.0%の住宅ローンを”変動金利0.5%“に借り換える場合を考えてみます。(残期間20年として)

| 現状 | 借り換え後 | 差額 | |

| 金利 | 2.0% | 0.5% | |

| 返済額 | 月々10,177円 年間121万円 |

月々87,587円 年間105万円 |

月々13,590円 年間16万円 |

借り換え時の手数料は細かいものを除けば、「事務手数料または保証料が税込2.2%」が多いので2000万円×2.2%=44万円。

返済額の差額が年間16万円だとすれば、手数料の44万円は3年で元をとれる計算になりますね。

では他のパターンでも確認してみましょう。(残期間20年として)

| 金利 | 返済額 | 差額 | ||

| 借換前 | 借換後 | 借換前 | 借換後 | |

| 3.0% | 0.5% | 月々110,920円 年間133万円 |

月々87,587円 年間105万円 |

月々23,333円 年間28万円 |

| 2.5% | 月々105,981円 年間127万円 |

月々18,394円 年間22万円 |

||

| 2.0% | 月々101,177円 年間121万円 |

月々13,590円 年間16万円 |

||

| 1.5% | 月々96,509円 年間116万円 |

月々8,922円 年間11万円 |

||

| 1.0% | 月々91,979円 年間110万円 |

月々4,392円 年間5万円 |

||

借り換え前の金利が3.0%だと、年間の返済額の差は28万円にもなります。借換時の手数料が44万円だとしても2年で元をとれてしまいますね。

一方、借り換え前の金利が1.0%(金利差0.5%)だと、月々で4000円強、年間で5万円の差額にしかなりません。借換時の手数料44万円を回収するのに9年もかかってしまいます。

くわえて、借り換え後の金利は”変動”を想定していますので、この金利が今後20年ずっと続くという保証はありません。

借り換え前の金利1.5%から0.5%に乗り換える場合は、目安のひとつである”金利差が1.0%”となります。この場合、年間返済額の差額が11万円ですので借換手数料44万円は4年で回収できる計算です。

変動金利は5年毎に返済額の見直しがなされますので、もし5年後に金利が現状と同じ程度に上がったと考えると金利差1.0%の場合、借換メリットはほぼなくなるかもしれません。

固定金利から変動金利にする場合、いまなら返済額を大きく抑えることができそうですが、金利上昇リスクも踏まえて借り換えをするかどうか検討する必要があるといえるでしょう。

コメント