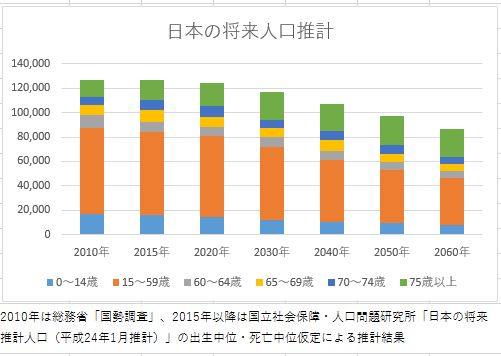

不動産価格は人口増減に影響されるとすれば、国内REITは数十年単位で下落していく。東京は人口が多いまま、企業業績がよいままならオフィスや商業施設、住宅も高い値段で維持できるかもしれない。それでも人口が減っていく中、地方シフトもあるとすればやはり国内REITはジリ貧なのかも。

一方、世界の人口は増える見込み。分散投資のひとつとしては国際REITを何割か入れておきたいと思っている。

↓世界ランキング統計局より

SBI証券の確定拠出年金は国際REITが以下2本ある。

野村世界REITインデックス(0.5724%)

▼投資方針

世界各国のREITを実質的な主要投資対象とし、S&P 先進国REIT指数(配当込み、円換算ベース)の動きに 連動する投資成果を目指して運用を行ないます。

〇純資産総額 70億円(2016.4.28)

〇決算 年1回(1/20)

〇設定日/信託期間 2008.7.16~無期限

〇収益分配 自動再投資

〇過去1年収益率-3.3% 過去3年収益率9.66% 過去5年収益率14.65%

EXE-iグローバルREIT(0.3864%)

▼投資方針

本ファンドは世界(日本を含む)のREIT(不動産投資信 託)市場の値動きと同等の投資成果をめざします。参考指 標は、S&Pグローバルリート指数(円換算ベース)とします。

〇純資産総額 23億円(2016.4.28)

〇決算 年1回(5/12)

〇設定日/信託期間 2013.5.13~無期限

〇収益分配 自動再投資

〇過去1年収益率-5.64%

野村世界REITは先進国REIT指数に従うとしてもやはりアメリカの割合が多いのですね。そして2番目に日本。国内REITはポートフォリオから外しておこうと思っているが、このファンドだと自動的にいくらか日本も入ってくる。ただし、REIT指数から除外されていけば日本の割合も自動的に少なくなっていくから、それはそれで問題にならない。

EXE-iグローバルREITは野村のそれに比べて、過去1年の収益率が悪い。悪いというか振れ幅が大きいのだろうから良いときは上昇率も高いのかもしれない。先進国指数と、グローバル指数の違いで、組入上位10か国の順番も違っている。

いずれのファンドも順調に純資産総額が伸びており、甲乙つけがたく悩むところだが先進国に縛られるより若干でも新興国不動産にも投資ができて手数料の低いEXE-iグローバルREITにしておこう(あくまで自分に言っています)。

これで一応は投資先ファンドが決まった。何かあれば都度見直すし、都度見直し(解約、乗り換え)ても手数料がかからないのも確定拠出年金の魅力。

あとは何割ずつ保有するかを考える。

▼何か参考になることがありましたらシェアいただけると嬉しいです。

コメント