遺族年金がどれだけ受け取れるかを確認して生命保険料を適正化しよう

日本では世帯あたり一人以上生命保険に加入している割合が約9割と言われる。しかしながら、公的な遺族年金がどれだけ受け取れるのか、または加入している生命保険で生涯収支に過不足ないのか自信をもって答えられる人は少ないのではないだろうか。

突然の事故や病気によって世帯主が亡くなると、残された家族は深い悲しみに加え、経済的な困難にも直面する。このような状況で重要なのが、遺族年金と生命保険である。遺族年金は公的年金制度の一部として、一定の条件を満たした場合に支給される年金。一方、民間の生命保険は、遺族年金で不足する分を補完する役割となる。残された家族が経済的に困らないようにするため遺族年金と生命保険のバランスが重要である。

民間の生命保険は保険会社や保障内容についてしっかり見直すことで年間保険料を10万円とか20万円見直せることもよくある。つまり30代・40代以下ならば、生涯で数百万円の無駄を減らせることもざらにある。一方で、遺族年金や必要保障額についてあまり真剣に考えず、万一の場合の遺族の生活が立ち行かないケースもある。遺族年金や必要保障額を確認して、過不足ない保険契約にしておくことが望ましい。

遺族年金とは

遺族年金とは、国民年金や厚生年金などの公的年金制度に加入していた人が亡くなった際に、その遺族に支給される年金で、日本の公的年金制度には主に「遺族基礎年金」と「遺族厚生年金」の2種類がある。

1.遺族基礎年金

自営業など国民年金に加入していた人が亡くなった場合、その家族(主に子どもと配偶者)が遺族年金を受給できる制度。受給権があれば受け取れる遺族年金額は一定(年80万円弱)。加えて、18歳以下の子供がいる時期は子供一人あたり年22万円(1~2人目)が受け取れる。

例:遺族基礎年金 18歳以下の子供2人の時期=年120万円程

2.遺族厚生年金

会社員など厚生年金に加入していた人が亡くなった場合、その家族(主に子どもと配偶者)が遺族年金を受給できる制度。厚生年金加入期間や過去の平均年収によって受け取れる遺族厚生年金額が変わる。遺族基礎年金額に加えて、たとえば会社員の期間が25年、過去の平均年収400万円の場合、年40万円程が受け取れる。配偶者が40歳以上のときに18歳以下の子供がいないと中高齢寡婦加算(年60万円弱)が受け取れる。18歳以下の子供がいる時期は子供一人あたり年22万円(1~2人目)が受け取れる。

例:遺族厚生年金 過去の平均年収400万円 18歳以下の子供2人の時期=年160万円程

以下3つの金額合算が遺族年金となる

| 遺族基礎年金 | 78万円 | 18歳以下の子供がいれば受け取れる |

|---|

| 子供一人目 | 22万円 | 18歳以下の子供がいれば受け取れる |

|---|---|---|

| 子供二人目 | 22万円 | 〃 |

| 子供三人目以降 | 7万円 | 〃 |

| 遺族厚生年金(会社員などの場合) | |||

|---|---|---|---|

| ↓過去の平均年収 | 25年以下 | 30年 | 40年 |

| 300万円 | 31万円 | 37万円 | 49万円 |

| 400万円 | 41万円 | 49万円 | 66万円 |

| 500万円 | 51万円 | 62万円 | 82万円 |

| 600万円 | 62万円 | 74万円 | 99万円 |

| 700万円 | 72万円 | 86万円 | 115万円 |

| 800万円 | 82万円 | 99万円 | 132万円 |

自営業など国民年金の場合

自営業など国民年金の場合、受取れる遺族年金はざっくり以下のようになる。

- 18歳以下の子供がいない遺族 0円

- 18歳以下の子供が二人の期間 122万円/年

- 18歳以下の子供が一人の期間 100万円/年

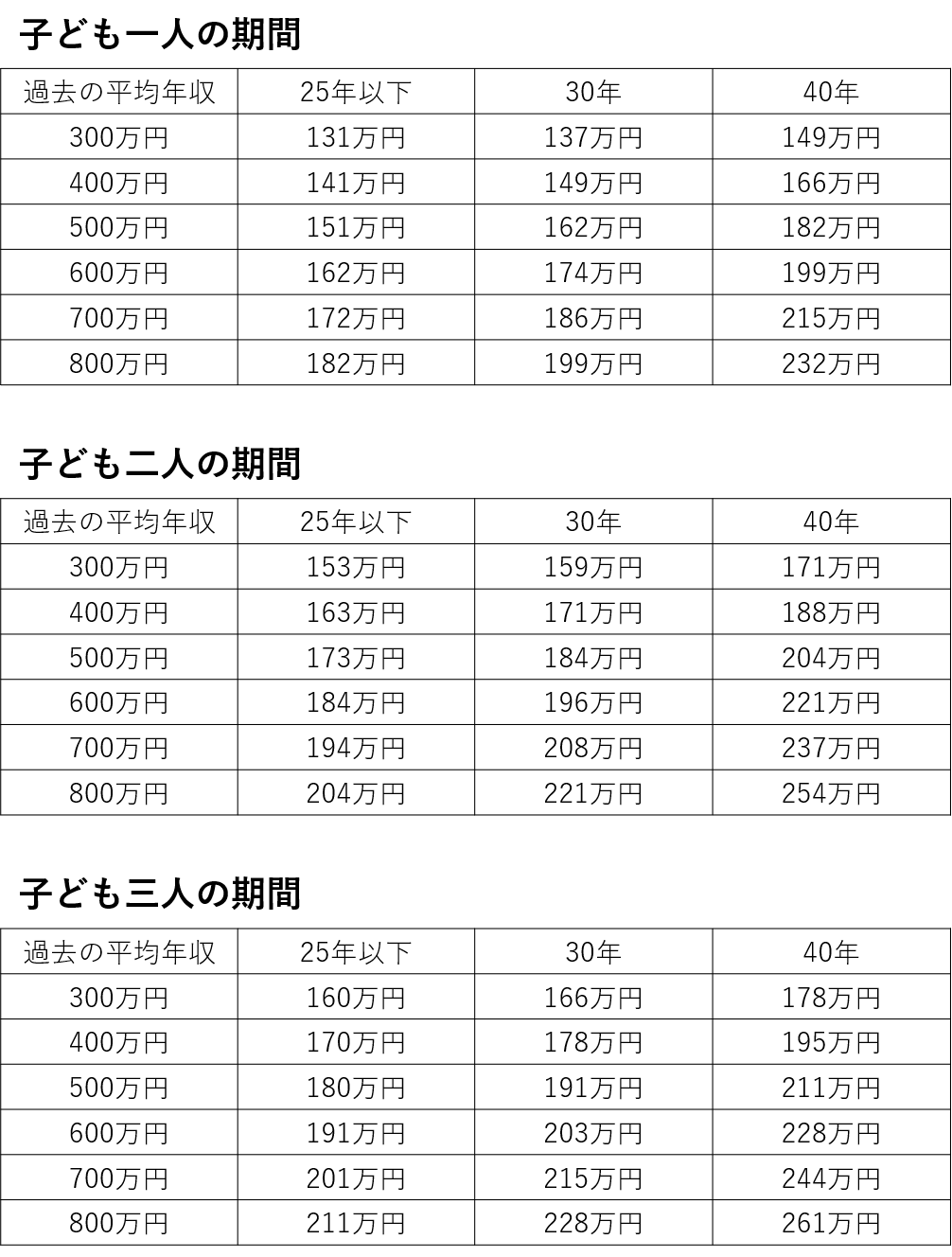

会社員など遺族厚生年金の場合【受取金額早見表】

会社員など遺族厚生年金の場合は、自営業など国民年金の場合よりも優遇されている。

- 18歳以下の子供がいない遺族 40万円/年(過去の平均年収が400万円の場合)

※遺族が妻で18歳以下の子供がなく、妻40歳以降は中高齢寡婦加算としてさらに+58万円/年

以上を踏まえると遺族厚生年金の場合、以下のような金額が受け取れることになる。

過去の平均年収や子供が何人かによって、遺族がどれだけ遺族厚生年金を受け取れるのか確認してほしい。

遺族年金で不足する分を生命保険でカバーする【必要保障額】

生命保険でカバーすべき必要保障額を算出するために以下の項目を確認する。

金融資産・収入

- 金融資産(現預金、投資資産)

- 遺族の収入(XXX万円×XX年)

- 遺族年金(子供●人の期間XXX万円×XX年、子供0人の期間XXX万円×XX年、65歳以降XXX万円×XX年)

- 会社からの保障(弔慰金、死亡退職金)

- その他収入

支出

- 基本生活費(子供独立までXXX万円×XX年、子供独立後XXX万円×XX年)

- 住居費(XXX万円×XX年)

- 子供の教育費(XX万円×XX年/学校ごと)

- 保険料(XX万円×XX年)

- 自動車関連費(維持費XX万円×XX年、買い替えXXX万円)

- その他支出

以上、金融資産・収入と支出を比べて、支出がまかなえない分を生命保険でカバーできるとよい。

生命保険の種類

生命保険は、被保険者が亡くなった場合にその家族に対して予め契約していた金額が受け取れるわけで、主に以下3つの種類に分類される。

- 定期保険: 一定期間のみ保障がある保険で、掛け捨てのため保険料が比較的安価。期間が終了すると保障がなくなるが、保険種類によっては更新もできる。

- 終身保険: 一生涯にわたって保障が続く保険で、保険料は定期保険より高いが、”身”が”終”わるまで保障が続く。

- 養老保険: 一定期間後に満期保険金が支給される保険で、死亡保障と貯蓄の要素が組み合わさっている。たとえば、亡くなったらXXX万円受け取れるし、亡くならず60歳になったときもXXX万円受け取れる、という具合。

終身保険や養老保険は貯蓄性があって、一定期間の保険料を払い終わると払った分以上の保険金が受け取れるが、利率が低く、貯蓄目的なら確定拠出年金(iDeCo)やNISAの方がいい。したがって、私は終身保険や養老保険はあまりおすすめしていない。

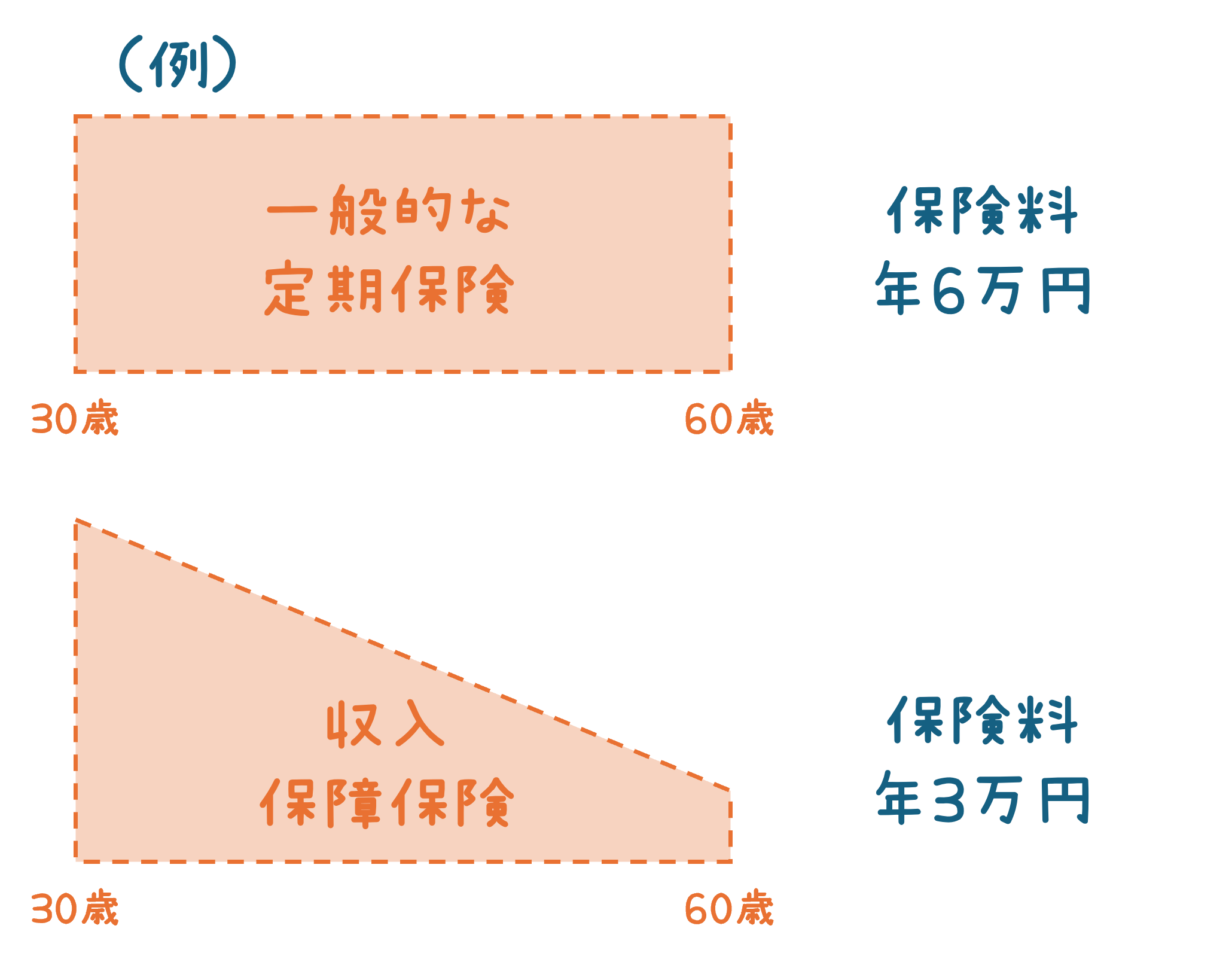

定期保険には保険期間終了まで被保険者がいつ亡くなっても一定額が保障される「一般的な定期保険」と、被保険者が亡くなったタイミングから保険期間終了まで毎月XX万円が受け取れる「収入保障保険」がある。

収入保障保険は受け取り開始のタイミングが遅くなればなるほど、つまり被保険者が早い段階で亡くならなければ受け取れる保険金の総額が少なくなるが、その分保険料が安く、通常は年を重ねるごとに必要保障額は減っていくので、合理的な保険である。死亡リスクに対する保険としては、収入保障保険をメインに考えて、それでも不安なら1000万円~2000万円など少なめの定期保険に加入するのがおすすめ。

遺族年金の申請手続き

遺族年金の申請には、主に以下の書類が必要となる。申請先は、最寄りの年金事務所や市区町村の窓口となる。

- 死亡診断書

- 故人の年金手帳

- 遺族の戸籍謄本

- 支給先銀行口座情報

遺族年金と老齢年金の関係

老齢年金は、一定の年齢に達し、必要な加入期間を満たした人に支給される。基本的には、65歳以上で、年金保険料の納付が一定期間以上あることが条件。

老齢年金と遺族年金は場合によっては併給することもできる。ただし、遺族自身が長らく会社員であった場合は遺族年金よりも自身の老齢厚生年金の方が大きくなることが多いため、65歳以降は遺族年金ではなく自身の老齢厚生年金を受け取ることになる。

まとめ

ライフプランの相談を受けると、半分以上の方が、保険が大きく不足しているか、過大に加入している。ちょうど適切に加入していると思われる人は少ない。

そういった方々は無駄に保険料を払っているか、リスクシナリオを過小評価して保険にほとんど加入していないなど、極端なケースが散見される。

一度、世帯主などが亡くなった場合を想定し、その後の収入・支出・ライフイベントなどを整理して、適切な保険加入にしておくことが望ましい。

コメント