加入中の死亡保険金の額を覚えていますか?

もし自分(もしくは世帯主)が亡くなったらいくら保険金が支払われるか正確に把握していますでしょうか?

日本人は9割程が生命保険に加入していますが、一度加入するとあまり見直すことがなく、毎月(あるいは毎年)保険料を払っていながら、どんな保障内容だったかは意外と覚えていないものです。

「保険会社(または保険代理店)に勧められるまま入ったからちょっと分かんない」という人が多いのではないでしょうか。

生命保険(死亡保険)は万一の際、遺族が十分生活していけるよう加入するためのものです。

いくらの死亡保険金額を設定すれば十分か確認し、それに見合ったリーズナブルな保険を丁寧に探すことで、保険料を大きく節約できることもあります。

特に昔入ったまましばらく見直していないという方は保険金額が過大で保険料を払いすぎているかもしれません。

一方、いま世帯主または配偶者が亡くなってしまったらすぐに生活が行き詰まってしまうことが容易に予測されるくらい、加入している死亡保険金額が少なすぎる方もいらっしゃいます。

または、よくある間違った保険の入り方として、終身保険にしては3000万円という高額な保険金額でかなり高額な保険料を払っており、老後の貯蓄計画は充実しているけど、今死んだら遺族が十分生活していけないというケースもあります。特に結婚したてて夫婦共働きで収支にかなり余裕があり子供がまだなく住宅購入も先、という方が(言い方は悪いですが)保険会社に騙されて加入しているケースがあるので注意が必要です。

いくら貯蓄とはいえ保険料を払いすぎていると、いずれ子供ができて産休、育休で世帯収入が減少したり、住宅購入時の頭金が少なくなったりローン支払いのための余裕がなくなるリスクがあります。

長期的な貯蓄(資産形成)なら今はiDeCoとかNISAを活用するのが主流になりつつあるし、数十年の複利の効果で保険よりも大きな資産になる可能性がありますが、終身保険を途中で解約すると払った分以下しか返ってこないケースが多いので、本当によく考えた方がいいと思います。

悪い家計バランスに陥らないためにも長期的なライフプラン表を作成した上で適切な保険に加入するという手順がおすすめです。

適切な死亡保険金の額を確認する手順

適切な死亡保険金を設定するためには、ライフプラン表の作成が有効ですが、もっとカンタンに必要保障額を確認する手順を以下にてご紹介します。

今、世帯主が亡くなったら将来いくら足りなくなるか(必要保障額)を計算します

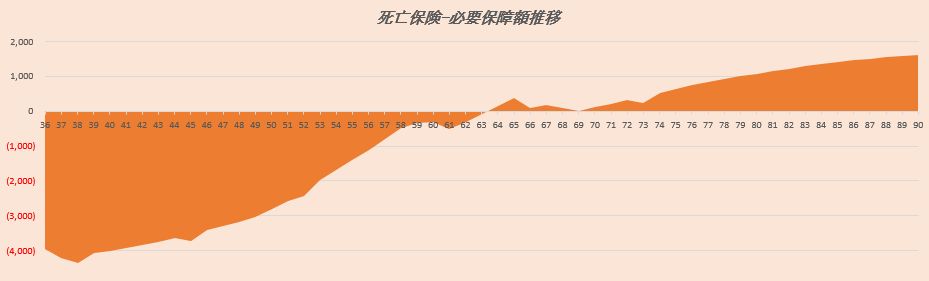

必要保障額は年々下がっていくもの。必要保障額の推移をシミュレーションします

必要保障額の推移に見合った最もリーズナブルな保険を探します

STEP1 今の必要保障額を計算

もし今、世帯主が亡くなったら生活はどう変わるでしょう?

・給与収入がなくなる

・遺族年金が入ってくる

・話し相手がいなくなる

・部屋が広くなる

・支出が減る

・保険がおりる

etc..

色々あると思いますが、ここではお金の話に限定します。

必要保障額は検索するといろいろなサイトでシミュレーションできます。

もし可能なら自分でエクセルなどで計算した方が納得感が出るでしょう。

自分でつくれるエクセル・ライフプラン表の「必要保障額」シートで計算ができます。

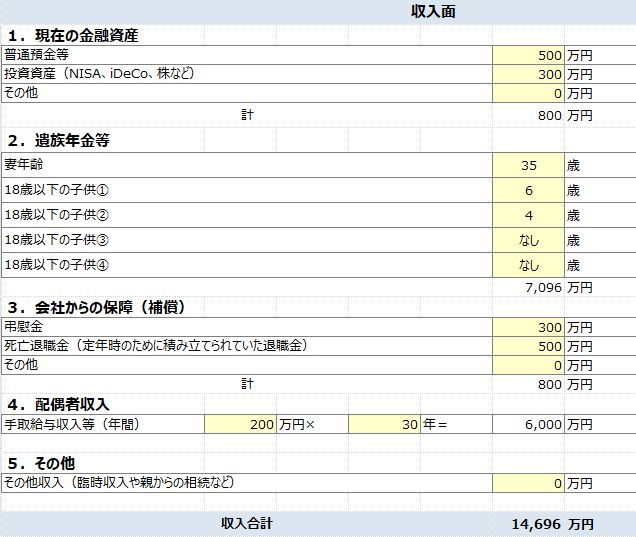

収入面

以下のように、現在の金融資産とか、家族構成、配偶者の収入などを入力すると収入面の合計がでます。

支出面

支出面は、基本生活費や住宅費、子供の教育費、保険料、自動車費などを入力し、支出計をだします。

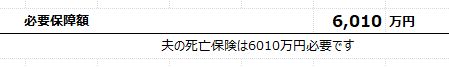

結果

↓

結果として、「夫の死亡保険は6010万円必要です」と出ました。

このように黄色のセルに数字を入力していくと簡単に必要保障額がでます。これをカバーするように最低限の死亡保険に加入するのが最も合理的かと思います。

なお、このシートは子供のいる会社員の夫を想定して作成していますので、「妻の場合はどうなのか?」「自営業の場合は?」など不明点がありましたらお問い合わせください。

算出された必要保障額を小さくするために、収入を増やすとか、支出を減らすなどの検討も有効です。

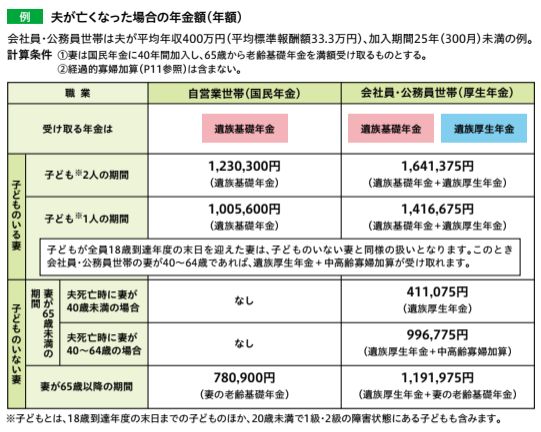

▼夫が亡くなった場合の年金額(生命保険文化センター『遺族保障ガイド2021.12版』より)

妻ひとりの期間、働ける年齢のうちはしのげるかもしれませんが、妻65歳以降年間120万円(月10万程)では多くの場合、生活は厳しくなることが想像されます。

ちなみに、夫婦二人健在だと夫の厚生年金と二人の基礎年金合わせて年間230~280万円程受取れますから、贅沢言わなければ生きてはいけそうです。

それに比べると、遺された妻ひとりの老後は厳しいといえます。十分な備えや蓄えが必要ですね。

▼会社からの保障(補償)

弔慰金として会社により300万円~500万円程が一般的に支給されるようです。また、死亡退職金は、定年まで勤めた場合に備え会社がその人のために積み立てている金額です。年齢が上がる程、定年時にもらえるはずだった退職金額に近づくわけです。

この他、業務上災害で死亡した場合の労災保険などがありますが、業務と関係ない病気で亡くなる場合もありますので、必要保障額を計算する上では算出対象外とします。

▼その他収入

不動産収入やその他の収入があれば考慮します。

支出

▼基本生活費

子供独立後は、それ以前の70~80%程度が一般的です。

▼住居費

もし、住宅ローンを組んでいれば団体信用生命保険により、それ以後の返済が不要になります。住居費としては、維持費(修繕、管理、固定資産税等)のみということになります。この辺りにも住宅を購入する意義がありますね。

▼子供の教育費

ここでは学費、習い事にかかる費用を検討します。

▼保険料

妻ひとりの保険として、死亡保険、医療保険に加え、大きな病気やケガで働けなくなった場合の所得補償保険など検討されると良いと思います。

まとめ

妥当な死亡保険金の額について一定の根拠をもって設定し、たくさんある保険会社の中からリーズナブルな保険を見つけることは労力のかかることですが、適切なリスク対策ができればそのぶん安心につながりますし、保険料の節約ができれば、長い目でみれば数十万円とか、場合によっては数百万円のコスト削減になります。

無駄を減らして、その分で老後の経済的な安心に回したり、好きなものを買ったり、旅行に行ったりする方がよくないですか?、と言いたい人がたくさんいるような気がしております。

コメント

コメント一覧 (2件)

[…] 実際に私も必要保証額を計算するときに以下エクセルの表を使用しましたので参考にURLを載せておきますのでぜひご活用ください。→ 死亡保険 必要保障額を計算してみよう! […]

コメントありがとうございます!