自分の保険契約を把握していますか?

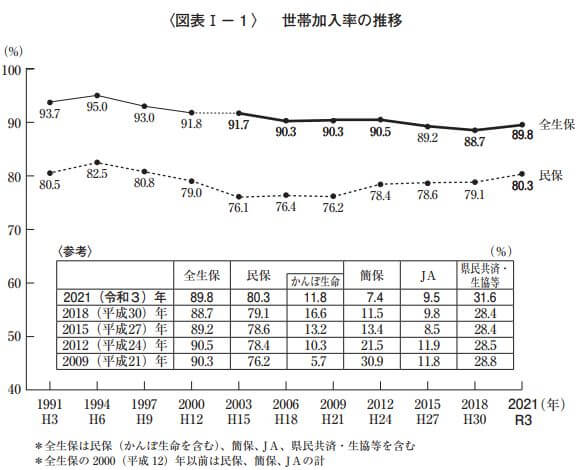

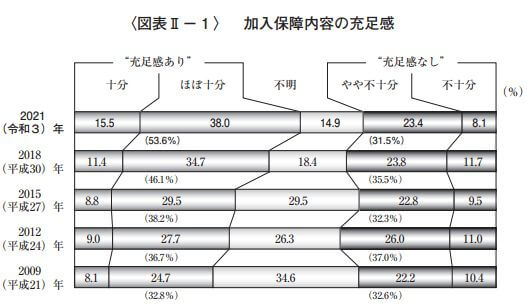

日本人は保険好きといわれ、1世帯あたり1人以上保険に加入している割合は約89.8%。それでいて保障内容に対する「充足感あり」は53.6%。”まだ足りない”と思っている人が半数もいるのですね。

(生命保険文化センター2021(令和3)年度「生命保険に関する全国実態調査」より)

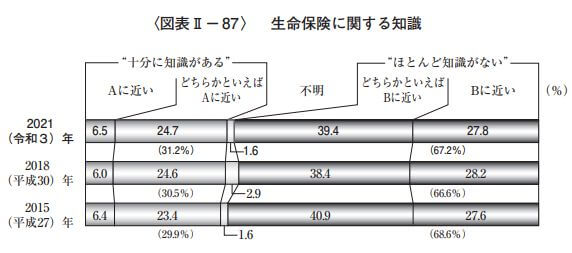

ところが、生命保険や個人年金保険に関する知識全般については「ほとんど知識がない」の割合が67.2%。

上記を総合すると、「なんだか分からないんだけど、とにかく保険入っておこう。」

そういう意識が多数派を占めています。

アクシデントにより経済的に世間から転落するのは嫌だけど、実際は加入している保険のことをよく知らない。皆が加入するなら自分も加入しておこう。そういう感じでしょうか。

生命保険でも損害保険でも保険金詐欺もいますが、日本人の多くは善良な人々であり、つまり加入している保険の内容を把握していなければ「請求漏れ」につながるリスクの方が大きいように感じます。

せっかく保険に加入しているのに保険がおりる事故のときに、保険金請求できることに気が付かないケースが実はたくさん埋もれているのでしょう。

保険会社は請求されなければ、保険金を払いませんので、やはり自身で保険の内容を定期的に整理して把握しておくことが大切です。そして、何か突発的な事故で費用負担が発生する場合は「何か保険が使えないだろうか」という思考をめぐらせるようにすれば良いと思います。

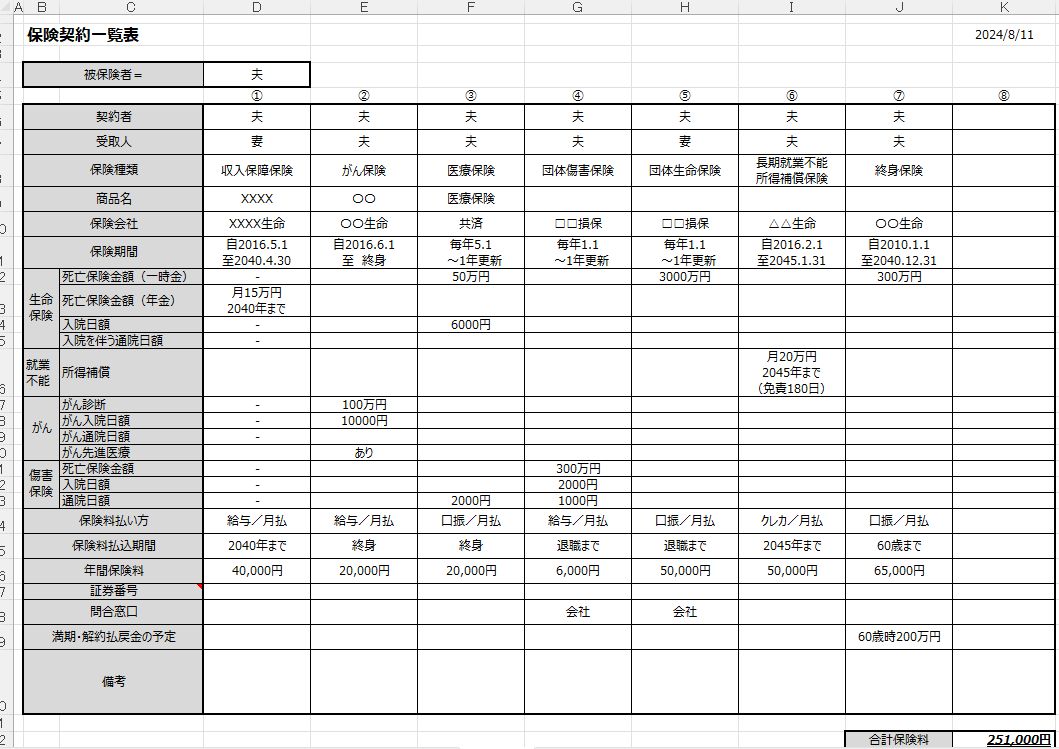

保険契約一覧表のサンプルは、「自分でつくれるエクセル・ライフプラン表」のなかでお使いいただけます。

↓

【登録不要・無料ダウンロード】自分でつくれるエクセル・ライフプラン表

※PCでお使いください。スマホ・タブレットでも使えますが、一部機能が制限されています。

※Googleスプレッドシートでも使えます。

保障(補償)の過不足について考えませんか?

身体に関連する大きなリスクといえば、死亡リスク、就業不能リスク、がんリスク。

保険としては、死亡した場合の死亡保険や、就業不能時の所得保障保険、二人に一人が罹患するという「がん」に備えるがん保険があります。

保険に加入するなら、これらリスクについてどうカバーするかを考えることから始めればよいと思いますが、意外と営業職員に「勧められるがまま」加入して、そのまま見直しもせず、結構な保険料を払っているのに保障内容をよく分かっていない、そういう方が多いです。

たとえば、就業不能リスクに備える「所得補償保険」「就業不能保険」はこれまであまり普及してきませんでした。実際、大病や大けがをして長期的に働けない状態になった場合、経済的には一番辛いケースになる恐れがあります。当然死亡保険はおりませんし、自宅療養なら医療保険(入院日額)もおりません。収入は減るのに支出は増えるという状態になりがちです。

ちなみに「所得補償保険」は損害保険会社が取扱い、「就業不能保険」は生命保険会社が取扱っているだけの違いで、大病や大ケガで就業不能状態になったときの収入補てんという意味では同じです。

ただし、働けなくなったら(医師の診断書で就業不能とされたら、または入院したら)保険が支払われるという意味では、損害保険会社の所得補償保険の方が分かりやすいと感じています。

生命保険会社の就業不能保険は、要介護2とか3以上とか、がんになって60日以上入院または治療とか、けっこう重い状態にならないと保険金が支払われないケースが多いです。その分保険料は安いのですが、生命保険会社の目線では働けなくなったら復帰できない前提で商品設計がなされていて、損害保険会社の目線ではいずれ復帰できる可能性も十分ある前提で商品設計がなされているようです。

大きい会社や大きな業界団体などで損害保険会社が提供する団体所得補償保険が提供されていることがあるので、加入できる立場にある方は積極的に検討されてはいかがかなと思います。

(GLTD -Group Long Term Disability- などと呼ばれています)

「死亡保険」についても、過不足がないか生活ステージの変化のタイミングなどで定期的に見直しすることで適切なリスクカバーが期待できます。

保険契約を夫婦で共有する

たとえば夫に万一のことがあれば、保険金請求をするのは(多くの場合)妻になります。やはり平時から保険契約一覧表を作成して共有したり、各保険証券を分かりやすく整理しておくことで、万一の際に余計な捜索をせずに済むものと思います。

避難訓練のようなものと思って、たまには保険を整理整頓してみてはいかがでしょうか?

保険の見直しをするなら・・・

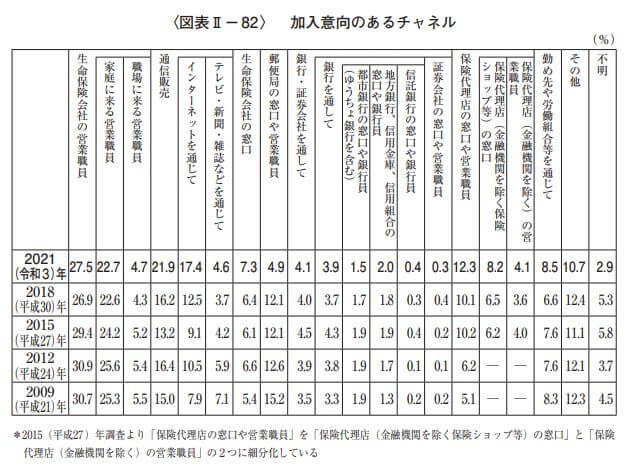

※生命保険文化センター『2021(令和3)年度 生命保険に関する全国実態調査』より

上記は、これから保険に加入または追加加入するならどのようなチャネルから加入したいかのアンケート結果です。

一番多い回答は、「生命保険会社の営業職員」で27.5%

個人的には・・・(10数年前に生命保険会社に勤務していたこともあり)、生命保険会社の営業職員からは加入したいとは思いませんので、この結果には少し驚きを感じますが、長年培ってきた顧客との関係性が脈々と引き継がれているんだな~と読み解くこともできます。

いまでも生命保険会社の営業職員は1社あたり数千人から数万人いますので数の原理でしょうか。

次が「通信販売」21.9%、「保険代理店の窓口や営業職員」12.3%となっています。

ネット等の通信販売が、前回(3年前)より16.2%→21.9%と大幅に伸び、保険代理店の窓口や営業職員も加入意向が伸びています。

一方で、郵便局での加入意向は12.1%→4.9%と激減。過剰なノルマや法令違反等の不祥事が明るみに出たためでしょう。

そのほか、「勤め先や労働組合を通じて」が8.5%と前回の6.6%から伸びています。

規模の大きい団体で、団体保険が用意されていれば、民間生保に比べ保険料が圧倒的に安いケースがあるのでまずは会社経由で加入を検討するといいと思います。 ただし会社を辞めると脱退となるので、その点は注意です。定年まで勤めるつもりなら良い選択肢かと思います。

団体保険でカバーできない場合は、民間の生命保険を検討するわけですが、特定の生命保険会社の営業職員から保険に加入するデメリットは、やはり比較できないことです(私が生命保険会社を辞めたのもこの理由)。

特に国内大手生保会社の商品は比較すればするほど割高であることが分かります。生命保険は大概10年以上にわたる超長期の契約といえますので、同じ保障内容なら(生保会社の経営が安定していることが前提ですが)保険料が安いに越したことはありません。

真面目に見直せば、同等の保障内容で保険料が半額近くになるケースもあり、そうすると生涯で数百万円の差になります。仮に月1万円の差なら30年で360万円の差になりえます。

これ以上書くと大手生保批判になるのでやめますが、時代の流れは「保険会社を比較」して加入する方向でしょう。

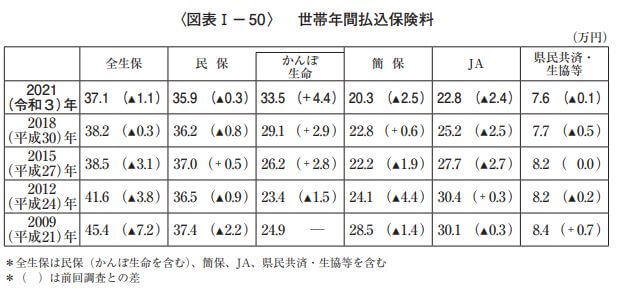

生命保険加入の目安

生命保険文化センター『2021(令和3)生命保険に関する全国実態調査』によれば一世帯あたりの年間保険料は平均37.1万円とのこと。

月にすると約3.1万円になります。

これは年々減ってきており、2006年(平成18年)は一世帯あたりの年間保険料は平均52.6万円でした。

50歳代の方々の保険料が多いのはが20年以上まえ(予定利率の高い時期)に加入した、ほとんど貯金に近い貯蓄型の養老保険や終身保険の契約も含まれるためと思われます。

予定利率が低い現在は、保険は貯蓄のためというより本来の保障機能として最低限必要な「掛け捨て保険」にて加入するのがセオリーと考えています。

生命保険は、家族の有無、貯金が多い・少ないなど個人のおかれた立場を踏まえ加入するものですが、一応こんな感じで加入しては?というごく一例(個人的意見)を以下書いておきます。

(※保険料はだいたいです)

20代独身(合計保険料5~7万円/年)

■死亡保険(定期)300万円 保険料5千円/年

■医療保険 入院日額5千円 保険料1.5万円/年

■所得補償保険 補償月額15万円/60歳まで 保険料3.5万円/年

扶養すべき家族のいない20代独身であれば、自身が病気やケガで治療費が必要になった時のための医療保険や、その際収入が減ってしまったときのための所得補償保険をベースに考えればよいと思います。また、死んでしまった場合の葬式代の意味で定期タイプの死亡保険もあってよいかもしれません。保険会社または保険代理店からは貯蓄の意味として終身保険を勧められるかもしれませんが、銀行預金よりマシとはいえ低い予定利率で超長期拘束されてしまうので、将来の貯蓄のためなら投資信託や確定拠出年金を活用するほうがより賢明かと思っています。

20~30代夫婦(子供なし)(合計保険料20万円前後/年)

■死亡保険(収入保障型)月額10万円/60歳まで 保険料4万円/年(夫)

■医療保険 入院日額5千円 保険料2万円/年(×2人分)

■がん保険 入院日額1万円 保険料3.5万円/年(×2人分)

■所得補償保険 補償月額20万円/60歳まで 保険料5.5万円/年(夫)

夫に万一のことがあった場合、バリバリ働く妻なのか、それとも専業主婦タイプなのか、その志向によって保険の選び方も変わりますが、夫が死んだ場合のベースの収入としての死亡保険(収入保障保険)、また、病気・ケガ・がんに備える保険、大病や大ケガで働けなくなった場合の所得補償保険など検討されるとよいと思います。

30代夫婦+小さい子供2人(合計保険料30万円前後/年)

■死亡保険(収入保障型)月額30万円/60歳まで 保険料13万円/年(夫)

■医療保険 入院日額5千円 保険料2万円/年(×2人分)

■がん保険 入院日額1万円 保険料3.5万円/年(×2人分)

■所得補償保険 補償月額20万円/60歳まで 保険料6万円/年(夫)

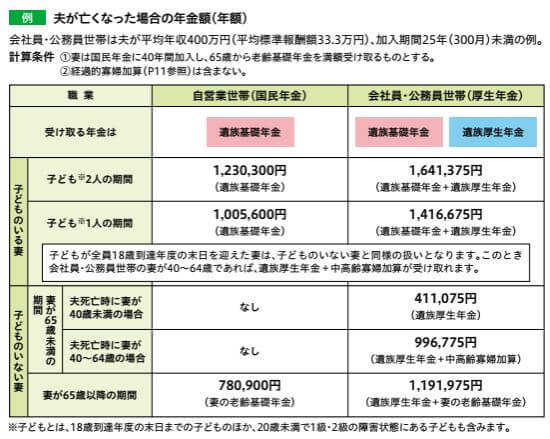

小さい子供がいて、一家の大黒柱たる夫が亡くなった場合、妻の収入やそれまでの貯蓄にもよりますが、遺族年金があるとしても、家計が厳しくなることが予想されます。生命保険文化センター『平成27年度生命保険に関する全国実態調査』によれば世帯主の死亡保険金学平均は1509万円とのことですが、これではちょっと足りないでしょう。上記死亡(収入保障)保険では仮に35歳で亡くなった場合、30万円×12か月×25年=9000万円受け取れる計算になりますが、妻が専業主婦の場合、まじめに必要保障額を計算するとそのぐらいになることもあります。また、会社で団体定期保険に加入できるなら割安な場合が多いので検討しておくべきでしょう。学資保険に加入しているひとも多いと思いますが、ライフプラン表をつくって家計管理ができて投信など積極的に活用するなら、そのほうがベターなケースもあります。

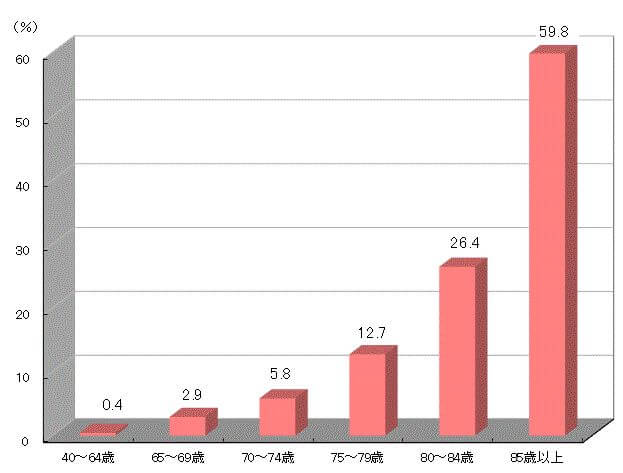

▼夫が亡くなった場合の年金額

生命保険文化センター『遺族保障ガイド2021年12月版』より

40代夫婦+10歳代の子供2人(合計保険料45万円前後/年)

■死亡保険(収入保障型)月額30万円/60歳まで 保険料13万円/年(夫)

■医療保険 入院日額5千円 保険料2万円/年(×2人分)

■がん保険 入院日額1万円 保険料3.5万円/年(×2人分)

■所得補償保険 補償月額20万円/60歳まで 保険料8万円/年(夫)

■介護保険 年額60万円/終身 保険料6万円/年(×2人分)

30代の保険内容と異なる点が2つ。ひとつは所得補償保険の保険料が上がることです。所得補償保険は5年更新が主流のため年齢に応じて保険料が上がります。二つ目は介護保険について。公的な介護保険料負担も始まり、親の介護も始まる年代といわれます。将来の自分たちのために公的な介護保険でカバーしきれない部分を民間の保険に加入しておくのもひとつの考え方かと思います。40代は家族に対する責任がまだあり、年齢による保険料アップがあるので一番保険料負担が大きいときかもしれません。

生命保険文化センター

厚生労働省「介護給付費等実態統計月報」、総務省「人口推計月報」の各2021年10月データより

50代夫婦のみ(合計保険料35万円前後/年)

■死亡保険(収入保障型)月額30万円/60歳まで 保険料13万円/年(夫)

■医療保険 入院日額5千円 保険料2万円/年(×2人分)

■がん保険 入院日額1万円 保険料3.5万円/年(×2人分)

■介護保険 年額60万円/終身 保険料6万円/年(×2人分)

50代になりもし順調に貯蓄ができてきているのであれば、所得補償保険は不要になるかもしれません。若いときに加入した死亡保険ももっと低くてもよいかもしれません。子供も独立しはじめ保険を大幅に減額することができるかもしれない時期といえます。

60代夫婦のみ(合計保険料23万円前後/年)

■医療保険 入院日額5千円 保険料2万円/年(×2人分)

■がん保険 入院日額1万円 保険料3.5万円/年(×2人分)

■介護保険 年額60万円/終身 保険料6万円/年(×2人分)

60代になれば死亡保険というよりは主に病気に備えた医療保険・がん保険・介護保険になるかと思いますが、もし貯蓄が十分にあるようなら保険料・受け取り保険金額との兼ね合いを確認しつつ、場合によっては保険をやめてもよいと思います。貯蓄が十分にあれば・・・

保険はよく比較することで割安な商品を見つけることができます。おっくうがらずに自分でよく調べてみることをおすすめします。

保険契約一覧表のサンプルは、「自分でつくれるエクセル・ライフプラン表」のなかでお使いいただけます。

↓

【登録不要・無料ダウンロード】自分でつくれるエクセル・ライフプラン表

※PCでお使いください。スマホ・タブレットでも使えますが、一部機能が制限されています。

※Googleスプレッドシートでも使えます。

コメント