住宅ローンの返済ができなくなるとどうなるか

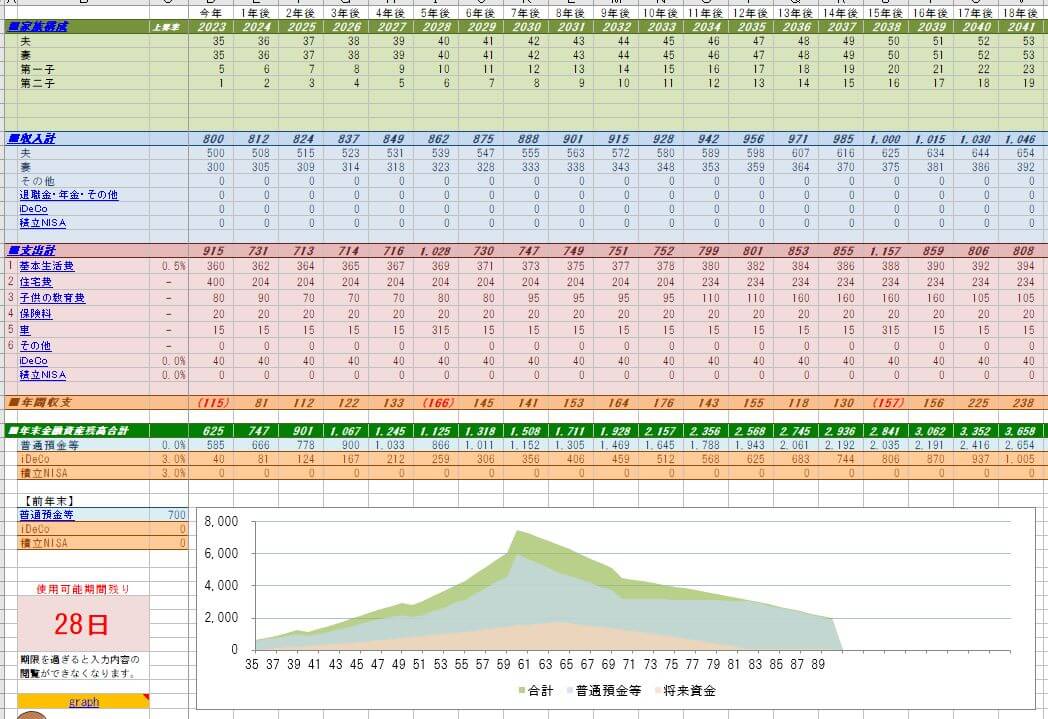

こちらのサイトでは「自分でつくれるエクセル・ライフプラン表」の提供や、ライフプラン作成サービス等を提供しており、多くのケースで「住宅購入」がひとつの相談テーマになっています。

個別のライフプラン表を作成、エクセルで提供します 見える化することで、将来の家計の悩みがクリアになります!

住宅ローンを借りて返済できなくなる割合は色々調べてもはっきりした情報は見当たらないのですが、住宅金融支援機構のHPやいろんな情報を総合すると3か月以上の返済遅延や返済不能などに至るケースは1%前後あるようです。

たまたまローン返済の口座にお金を入れるのを忘れ、1か月遅延ということはよくあることであまり問題ないと思いますが、3か月返済遅延となると返済できない相当の理由があるのでしょう。それが100人に1人程というわけです。

勤め先の業績悪化、転職、給与カット、病気、ケガ、離婚、家族の介護、その他トラブルなど想定外の収入減により返済ができなくなってしまうケースが一定割合あるものと推測されます。

では、住宅ローンの返済ができなくなるとどうなるのか。

金融機関によって対応に差があると思いますが、住宅金融支援機構の場合、1~5か月程は督促状等が届くようになり、半年経過すると債権回収業者に債権が渡るなどして、一括返済を求められるようです。

希望の金額で売却も出来ず返済もできないとなると最悪の場合、自己破産もありえます。

自己破産になると自身の持ち家は差し押さえられ処分されてしまいます。

極力そうならないよう、住宅ローンの金額はある程度余裕をもって設定することが大切でしょう。

住宅販売会社の言うことを鵜呑みにしてはいけない

わたしが最初に社会人になったとき、3年程大手住宅メーカーに勤めました。そのときの経験や、その他不動産関係の方から話を聞くと顧客に対してライフプランに基づいて住宅購入の予算を提案するケースはかなり少ないという印象です。

そもそも丁寧に個別のライフプランを作成して適正な資金計画を提案する時間的な余裕もないし、スキルもない。

または、真面目にライフプランを考えてしまうと住宅予算が削られてしまったり、そもそも住宅購入ができないプランができてしまうなど、営業上の弊害がある、というのが本音かもしれません。

住宅購入は購入したいという顧客の衝動をベースに、「あなたぐらいの年収の方なら問題なくこのくらいの住宅を購入していますよ」という感じで細かい未来予測なしに、ただ背中を押すように案内しているのが実情です。

そこには、実際の顧客の生活費やこれからかかる子供の教育費、公的年金、その他個別事情などはまったく勘案されていません。販売する側は売れればOKで、その後のフォローや返済不能についてはまったく気にすることはないわけです。

したがいまして、住宅販売会社からの資金計画、予算取りは信用できない、鵜呑みにはできないと考えておいた方が良いと思っています。

自分でライフプラン表をつくれば安心できる

住宅販売会社からの予算提案が信用できないとすれば、住宅販売会社とは利害関係のないFPに有料でライフプラン作成を依頼するか、または自分でライフプランを作成することが有効です。

住宅ローンを組む際には想定できなかった事態に陥り、収入が減少、ローン返済ができなくなるのはある意味仕方ないことかもしれません。

しかし、そもそも「子供の教育費」「老後」「妻の働き方」など個別の事情をよく考えないで無理な住宅ローンを組んでしまい、当然の結果として返済ができなくなる、という事態はライフプラン表をつくっておくことで回避できる確率が上がるはずです。

その際、収入面についてはディフェンシブに、支出面についてはやや多めに設定したうえで、余裕をもって住宅ローン返済ができるようなシミュレーションができればある程度安心して住宅購入ができることでしょう。

「自分でつくれるエクセル・ライフプラン表」は以下から無料でダウンロード、使用できますので、これから住宅ローンを組む予定だという方は是非ご利用ください。

住宅購入に際して皆様の安心感が増しますよう祈念しております。。

住宅購入検討のライフプラン例

たとえばちょっと細かいですが以下のようなケースで住宅購入プランを作成してみます。

| ・家族構成 夫35歳 妻35歳 第一子5歳 第二子1歳 ・金融資産 普通預金等 700万円 ・夫手取り収入 2023年500万円(上昇率1.5%) 55歳~650万円(上昇率0%) 60歳~400万円(上昇率0%) 65歳~0 ・妻手取り収入 2023年300万円(上昇率1.5%) 60歳~0 ・退職金 60歳時に2000万円(夫婦合わせて) ・基本生活費(物価上昇率0.5%) 2023年360万円 夫65歳~290万円(リタイア後、従前の約8割) ・住宅費 2023年100万円(賃貸) 2024年、6000万円の戸建て購入 頭金300万円、ローン5700万円 変動金利0.7%、11年目以降2.0% 固定資産税20万円/年 ・子供の教育費 高校まで公立 大学は私立文系(自宅通学) ・保険料 20万円/年 ・車維持費 維持費15万円/年 ・車購入費 5年後から10年ごとに300万円の車を購入 ・iDeCo 年40万円積立 老後は年120万円ずつ現金化 |

この場合、世帯収入がそこそこあるため、6000万円の住宅を購入しても、年間収支は概ねプラスで推移し、60代で金融資産は7000万円程となり、リタイア後は投資資産を現金化しながら90歳時点で2000万円程が残るような見通しとなります。

住宅購入にあたって、将来の資産推移がこのくらいを見込めるとすれば、人生100年時代とか老後の思わぬ介護などを想定しても経済的には一定の安心感をもてるのではないでしょうか。

これが住宅価格がプラス1000万円多い7000万円だとすると、90歳時点の残高が1000万円程となってしまい、少し不安を感じる水準となります。

一方で、住宅価格を妥協して5000万円程にすると、老後の資産は増えるかもしれませんが、一生妥協した家で過ごすことになるかもしれません。

このようにライフプラン表を作ると、無理のない購入価格が見えてきて、より納得感のある住宅購入ができるかと思います。

コメント