「長期・国際分散・積立投資」で3000万円の老後資金を確保するには

ライフプラン表(キャッシュフロー表)を作成するうえで、重要な検討項目のひとつがNISAやiDeCoなどの金融資産運用です。

当サイトでは老後資金確保や子供の教育費確保のために「長期・国際分散・積立投資」をおすすめしています。

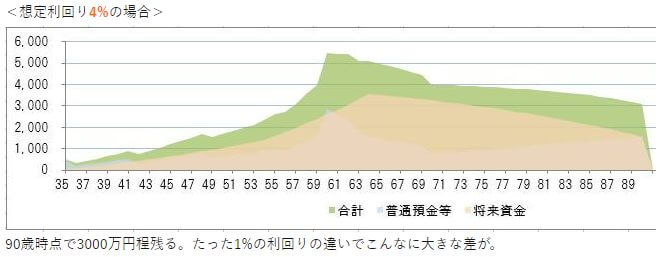

たとえば30年後までに老後資金として3000万円貯めたい場合、毎月いくら積立てればよいでしょうか?

年0.0%で運用→毎月83,333円の積立

年3.0%で運用→毎月51,481円で済みます。

年5.0%で運用→毎月36,046円で済みます。

年7.0%で運用→毎月24,591円で済みます。

(税金は考慮せず)

または、65歳で定年退職し3000万円の貯金を毎月20万円づつ取り崩す場合、何年もつでしょうか?

年0.0%で運用→12年5か月(77歳)でなくなります。

年3.0%で運用→15年8か月(80歳)までもちます。

年5.0%で運用→19年7か月(84歳)までもちます。

年7.0%で運用→29年9か月(94歳)までもちます。

金融資産の運用利回りが人生設計において非常に大きな影響があるということがお分かりいただけるでしょう。

過去35年間の投資結果(騰落率)はどうだったのか?

2024年から新NISAも始まり積立投資をする人が増えてきました。

日本の1970~1980年代は10年定期の年利回りが10%前後もあり、リスクの高い株などの資産運用の必要がなく、また、バブル崩壊以降はデフレの時代が続き、物価が上がらなかったために低利の銀行預金でもあまり問題になりませんでした。

近年まで海外に比べ日本において資産運用の習慣が根付かなかった理由はこの辺りにあるのかもしれません。

ライフプラン作成の相談を受けていると、投資に対する怖さからまったく投資をしていない人もいれば、逆に積立投資を過信し、限度額いっぱいに投資している人もいます。確定拠出年金、iDeCo、NISA等についてライフプランや資産推移のバランスを考慮してリスクを抑え効果的に積立投資を活用することが安心感のあるプラン作成のコツだと思います。

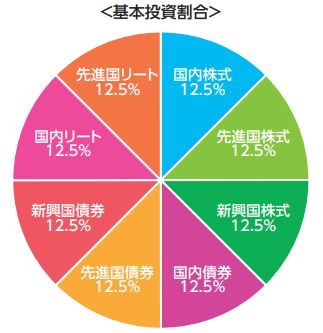

ここで紹介する長期・国際分散投資の基本は過去の日本株、外国株、日本債券、外国債券、外国リート(不動産投資信託)のデータに基づき、より信頼性の高いミドルリスク・ミドルリターンを狙う試みです。

また、資産運用は個人の「リスク許容度」に応じて戦略を変える必要がありますので、基本を押さえつつ、積極的に運用したい方はよりハイリスクハイリターンを検討し、安定志向の方はよりローリスクローリターンの戦略を検討されると良いと思います。

なお、ここでの「リスク」は危険性という意味でなく、「不確実性」を意味します。リスクが低いということは確実性が高いという意味ですね。たとえば普通預金はリスクが低い=確実性が高い、といえます。

以下の表は日本株、外国株、日本債券、外国債券、外国リートのインデックスの各年利回りです。インデックスとはその投資先カテゴリのすべての平均を意味していると考えてOKです。日本株のインデックス指標はTOPIXで、東証一部に上場している企業の株全部ということです。

外国株:MSCI コクサイ・インデックス (KOKUSAI) (円)

日本債券:NOMURA-BPI 総合

外国債券:FTSE/シティグループ 世界国債インデックス 除く日本 (円)

外国リート:S&P グローバルREIT指数 (円)

↓自分で作れるエクセル・ライフプラン表の中にある「過去の騰落率」シートにて試算できます。

過去の騰落率の主な特徴

たとえば1990年の日本株は-39.4%でした!

これはバブル崩壊の影響ですね。

周囲が好調だからといって1990年の年始に投資をした場合、1年間で約4割の資金がマイナスになったということ。

その後数年おきにプラスとマイナスを繰り返し、1990年からの35年間では年平均リターンが4.0%でした。現在の定期預金金利よりはましでしょうか。

日本株はバブル崩壊後低成長と言われながらもトータルでみればこのくらいの平均リターンがあったということですね。

外国株は35年間の年平均リターンが12.0% さすがに利回りが良いですね。

ここでの外国株というのは世界中の株を表します。アメリカの時価総額が大きいのでアメリカが約半分と考えて良いと思います。

日本債券は年平均リターンが2.7%

1990年代前半は利回りが高いですね。

これは株と異なる動きをするという典型例でしょう。

日本債券はプラス幅もマイナス幅も小さい、この中ではもっともリスクの少ない投資資産といえそうです。

2000年代以降は低金利の影響でリターンが小さいですが、ポートフォリオのリスク調整役として上手く活用できればよいと思います。

外国債券もプラスマイナスを繰り返しながら35年間の年平均リターンは5.6%

最大の下げ幅のときでも-18.0%ですので、株やREITに比べればリスク・リターンが控えめなので、長期国際分散投資のポートフォリオの一部として積極的に取り入れたい資産です。

ただし、NISAの場合は株式に投資する銘柄が多いため、債券を取り入れる場合はバランスファンドなどを探すとよいでしょう。

外国リートも外国株と同じようにブレ幅が大きく、35年間の年平均リターンは11.0%

ただ、常に外国株と同じような値動きではありませんので分散投資の一つとして取り入れると良いと思います。

各資産に20%ずつ、年36万円を積立投資してきたら

この表では各資産に20%ずつ、年36万円を積立投資してきたと仮定しシミュレーションしています。

(年間管理コスト=信託報酬は0.2%として)

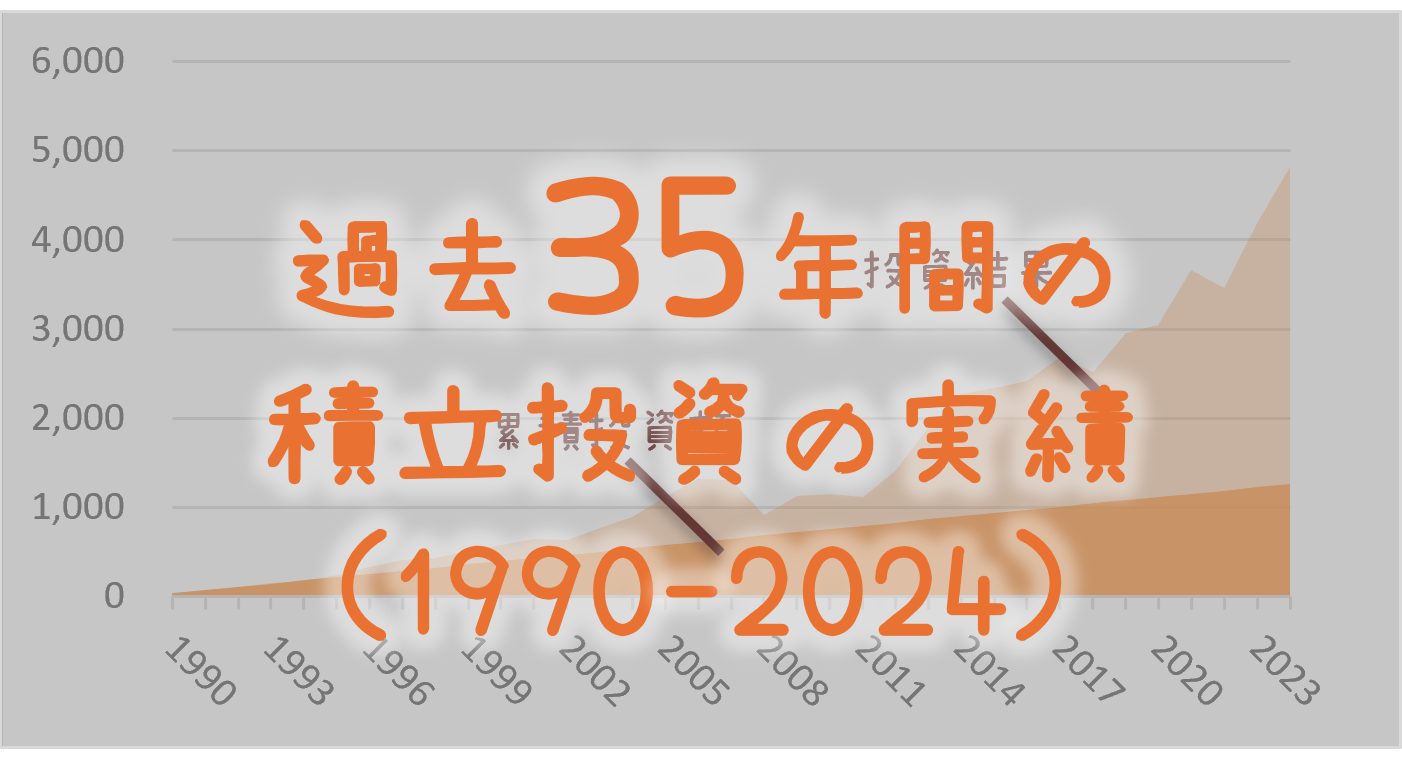

その年によってプラスマイナスがありますが、過去35年間の年平均リターンは7.0%で、累積1260万円の投資に対し、4819万円になっている計算です。

iDeCoやNISAをうまく活用できれば税金もゼロにすることができるので、このくらいあれば、たとえば老後資金として十分といえそうですね。

分散投資の効果によりプラスマイナス3割以内に抑えられている

分散投資がこの割合だと過去35年間の年間の最大騰落率はざっくりプラスマイナス30%程になります。

分散投資をすることで、バブル崩壊時の日本株-39.4%や、2008年のリーマンショック時の日本株-40.6%、外国株-52.6%、外国リート-55.5%などの激変を緩和してくれる効果があります。

たとえば、NISAでも選べる「三菱UFJ-eMAXIS Slim バランス(8資産均等型)」は、国内外の株式・債券・リートおよび新興国資産にバランスよく投資ができます。2017年からの約8年間の投資実績では、基準価額が10,000円→17,000円程になっており、年平均リターンは7.8%程です。(計算式=(17000/10000)^(1/7)-1)

人気のオルカン(=三菱UFJ-eMAXIS Slim 全世界株式)は同期間のリターンがもっといいわけですが、リスク・リターンのバランスを考えると、適度に債券も含めた投資の方がライフプランにおける投資戦略としては適しているように思います。

個人の志向やリスク許容度によってリスクを抑えたい場合は債券の割合を上げて、リスクをとっても高いリターンを求めたい場合は株やリートの割合を上げればよいでしょう。

資産運用をするなら認識しておくべきこと

将来のライフプラン(生涯収支)をより豊かなものにするためにNISAやiDeCoなどの資産運用を取り入れる場合、大きな失敗はできないわけですが、一方で少なすぎる投資だとライフプラン(生涯収支)への影響は限定的でインパクトに欠けます。適度な金額、バランスなど以下のような点を認識しておくとよいと思います。

月数百円からはじめられる積立投資もありますが、これでは人生を豊かにするほどのインパクトは望めません。一方で、NISAの限度額いっぱいに投資している方もいますが(年360万円×5年など)、高値掴みのリスクもあるので、できれば10年以上にタイミングを分散した方がベターかなと思います。したがって、個人的には月2万円~月10万円程度(年24万円~年120万円)くらいを目安に積立投資をされると安心感があってライフプランにも一定程度プラス影響を感じられる規模の投資になると考えます。

まわりで運用の成績が良いと聞くとつい自分も同様の資産運用を始めたくなってしまうかもしれません。仮に、バブル崩壊時の1990年に日本株(TOPIX)に投資したとすれば1年でいきなり40%下落しています。株価好調といわれる時には慎重に、株価が低迷している時にチャンスをうかがう。これが基本スタンスです。

投資の基本は「安値買って、高値で売ること」。とはいえいつが安値でいつが高値かを把握するのは難しい。過去のデータに基づけば、ある時点で一気に投資するよりも、毎年〇〇万円など時間をかけて投資を行う方がリターンは減少しますが、リスクは抑えられます。この35年間を振り返れば、株・債券などの資産分散や国際分散投資を行って、毎年一定額を積立投資した場合、最悪のタイミングで始めたとしても10年続ければいつ初めてもプラスの結果になったということが分かります。「10年以上続ける」ことが大切です。

たとえば金利が上がる局面は経済の好調であることが多く、株価も上がるわけです。一方で債券は金利が上がると価格が下がるという性質から、株と債券は逆の動きをしがちといえます。様々な要因があるので必ずしもそうなりませんが、株と債券、そして国内外の資産に分散投資をすることで戦略的なミドルリスク・ミドルリターンを狙うことができます。

上記の過去の騰落率の表はすべて円ベースです。

円ベースで考えれば、円安局面(主にドル高局面)では外国の資産を持っていれば価値が上がる。為替を考えると混乱してくることがありますが、個人としてはこの考え方だけあれば良いと思います。分かりやすいところで言えば1995年~1998年及び2012年~2015年、2020年~2025年は円安局面ですので、外国株、外国債券、外国リートは比較的高い利回りを示しています。外国資産の半分程度は為替の影響があると言われています。極端な話、ドル円が100円→150円になったとしたらそれだけでドル建て資産は1.5倍になるわけです。

国内では1990年代にバブル崩壊がありましたが、その後プラスマイナスを経て過去35年では平均リターンが4.0%となっています。2008年にはリーマンショックがありました。しかしその後プラスマイナスを繰り返しています。(国内債券を除けば)10年間連続でプラスとか、10年間連続でマイナスというのはありません。良いときと悪いときが数年ごとに入れ替わるようなリズムがあるのかなと考えて、長い目でコツコツと機械的に積立投資を行うとよいと思います。株価や基準価額が下がっているときはもしかしたら気分が悪いと思う人もいるかもしれませんが、コツコツ積立投資をしていれば「安値で買えている!」と捉えればいいのです。

うまく投資の効果をライフプランにとりいれることができれば、同じ収入・同じ支出でもより経済的に豊かな人生をつくりだすことができるでしょう。

コメント