まずは、住宅ローンの条件を設定→住宅ローン返済表が自動でできる

住宅ローンを支払中の方も、これから住宅ローンを組む方も「繰上返済」について検討することが多いと思います。

「繰上返済はできるだけ早い方が効果が高い」

「住宅ローン減税の期間(当初10年)は繰上返済しない方がいい」

「残金は退職金で払ってしまうのがよい」

など色々なことが言われますが、「自分でつくれるエクセル・ライフプラン」の住宅ローン返済表を使って、繰上返済の効果を検証する方法をご紹介します。

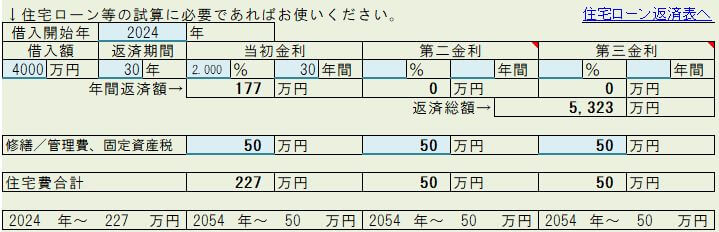

まずは、「入力シート」の住宅ローン試算のところに、

・借入開始年

・借入額

・返済期間

・当初金利

などを入力してください。

今回は、2024年に4000万円を借りて30年返済、金利2.0%とすると、

年間返済額は177万円、返済総額は5,323万円となります。

つまり、1,323万円が利息ということですね。

↓

↓

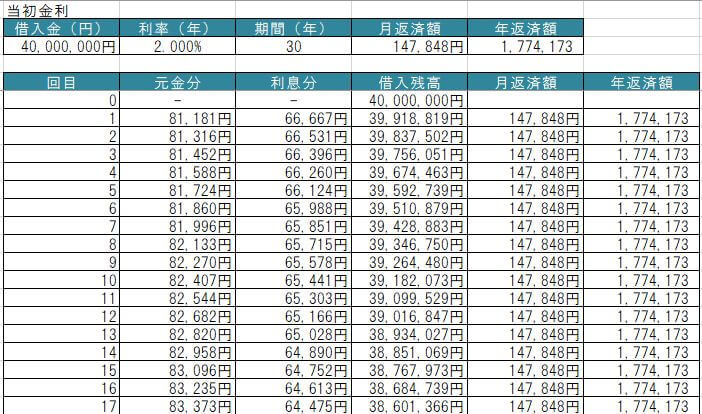

住宅ローンの返済表も自動的にできています。

(住宅ローン返済表のシート)

(※実際に銀行から発行される返済表の金額とは若干ズレがあるかもしれません)

繰上返済の効果をシミュレートしてみよう

この住宅ローン返済表をつかって、繰上返済の効果を検証していきます。

住宅ローン返済表は、エクセルの「校閲タブ」のところからシート保護の解除をしておいてください。

(有料版のみ保護解除可能です)

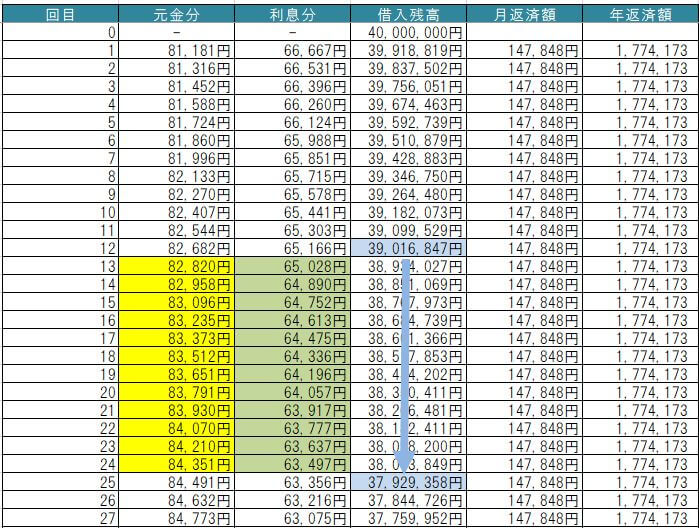

たとえば、1年後(12回支払後)に100万円くらい余裕ができて繰上返済を検討する場合、以下の図の表になります。

(期間短縮型の場合)

黄色の元金分1,002,998円を繰上返済して、

↓

緑の利息分771,176円が支払不要ということになります。

約77万円払わなくて済むようになるって大きいですね。

期間は12か月短縮されます。

また、借入残高は、(当然ながら)12回支払後の29,202,097円から、元金分1,002,998円が減って、37,929,358円になります。

毎月ローンを払っていても利息分があるので、意外と元金が減らないものですが、繰上返済だとその分の元金がそのまま減るので気持ちいいですね。

このような感じで繰上返済の効果が確認できます。

カンタンですね。

なお、同じ100万円程を繰上返済する場合でも、遅くなればなるほど繰上返済の効果は薄れていきます。

| 繰上返済時期 | 繰上返済額 | 利息 | 返済回数 |

| 1年後 (12回支払後) |

100万円 | -77万円 | -12回 |

| 11年後 (120回支払後) |

100万円 | -48万円 | -10回 |

| 21年後 (240回支払後) |

97万円 | -21万円 | -8回 |

住宅ローン税額控除も一応考慮しておく

住宅ローンの税額控除を受けている方も多いと思います。

例えば、ローン残高最大2000万円までが対象で、1%の税額控除がある場合は、繰上返済をすることで残高2000万円を割る場合、住宅ローン控除の対象金額が減りますので、その分節税効果が薄れます。

とはいえ、金利が1%以上であれば繰上返済効果の方が大きくなりますので、資金に余裕があれば迷わず繰上返済してOKでしょう。

または当然ですが、住宅ローン控除の対象金額を超えている場合も貯蓄に余裕のある範囲で繰上返済してOKだと思います。

(今後の教育資金などで窮乏しない見通しであれば。)

一方、金利が1%未満でしたら、金利とタイミングにもよりますが、住宅ローン控除期間が終わってから繰上返済してもトータルでの効果はあまり変わらないケースもあります。

よくシミュレーションしながら、納得のいく繰上返済の金額とタイミングを見つけられるといいですね。

↓個別の相談も受け付けています。

個別のライフプラン表を作成、エクセルで提供します 見える化することで、将来の家計の悩みがクリアになります!

コメント