資産運用と保険は実は関連している

通常、保険を検討するときはどの保険がよいか検討し、資産運用のことまで考慮する方はほとんどいらっしゃらないと思います。

保険に加入するときは保険会社または保険代理店に相談し、資産運用は証券会社や銀行にお願いするので、保険と資産運用を同時にバランスを見てアドバイスしてくれる機関がないのが普通だからですね。

しかしながら、「死亡保険」については資産運用が大きく関わってきますので、そこまで考慮して保険に加入できたならば相当賢い家計運営ができるといえるでしょう。

たとえば、夫が亡くなって3000万円の死亡保険金が入ったときに、そのまま普通預金にしておくのか、資産運用できるのかの違いでその後のライフプランに大きな影響がでてきます。

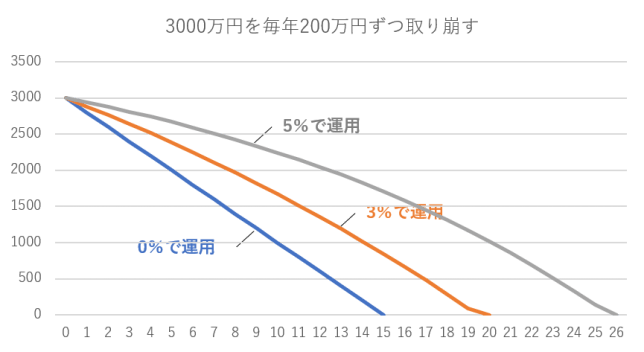

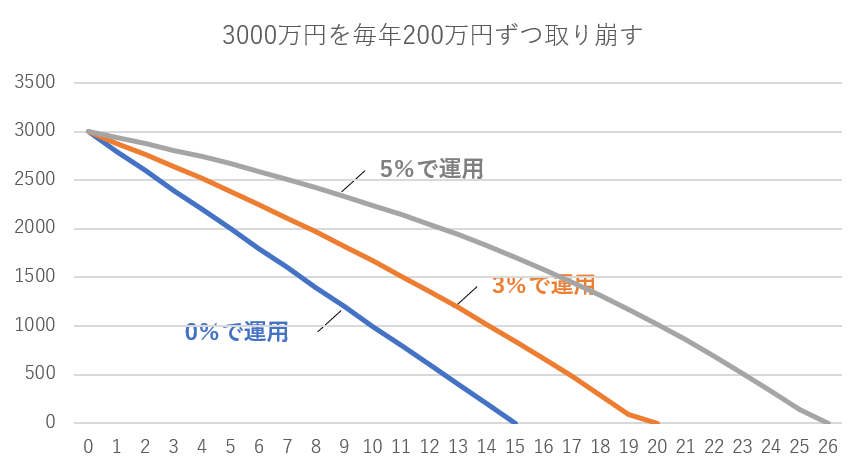

3000万円の保険金を毎年200万円ずつ取り崩すとして、

・0%で運用(普通預金のイメージ) → 15年でなくなる

・3%で運用 → 19年もつ

・5%で運用 → 25年もつ

考え方としては、たとえば3000万円を年利3%で運用できれば、

3000万円×3%=90万円になりますので、

1年で90万円のプラスになるわけです。

(益金に対する税金は考慮しない場合)

それを取り崩しながらも年利3%で運用し続けることができれば、

資産の減り方が遅くなることが分かります。

もしそれで、死亡保険金を削減することができれば、毎月の保険料も節約できる、ということになります。

ただ、実際は多額の資金を一気に資産運用に回すというのはタイミングのリスクがありますので、戦略をもって何年かに分けて積立投資していくのがよいでしょう。

資産運用効果も見込んだ賢い保険加入をするためには

資産運用効果を見込むことで、賢い保険加入をするためには以下のステップが必要になると考えます。

例えば、世帯主である夫が亡くなった場合のライフプラン表をつくってみます。

今夫が亡くなったら、給与収入がなくなり、その代わり死亡退職金や遺族年金が入ってきます。

また、生活費はいくらか安くなり、配偶者の働き方が変わるならそれも考慮に入れます。

そのうえで、必要な死亡保険がどれだけあれば、その後の生活や子供の教育、住宅費、老後資金が賄えるかを想定してシミュレーションを行います。

2.配偶者に資産運用方法を理解しておいてもらう

傾向として、男性よりも女性の方が資産運用が苦手ということが多いです。

(機械類に強く、理屈っぽいのが男性であることが多い、ということと関連ありそうですね)

ですから、配偶者(妻)にも長期的な資産運用方法やその考え方について理解しておいてもらう必要があります。

「オレが死んで保険金が入ったら、こうやって運用するんだよ」

(ここまでできる個人の方はいないですかね。)

3.定期的な見直し

一度、死亡時ライフプランを作成しても実際の家計は予想とズレが生じますので、たとえば1年に1回など定期的な見直しを行い、メンテナンスをしていくことが大切でしょう。

▼関連記事

コメント