エクセルでライフプランを作成してみよう!生涯収支シミュレーションのすゝめ

年間の収入、支出、今後の住宅購入(住宅ローン)や子供の教育費、NISA、iDeCo、車、老後資金(年金)などを含めた一生涯の家計収支をエクセルでシミュレーションしてみましょう。

「自分でつくれるエクセル・ライフプラン表」は、こちらから【登録不要・無料】でダウンロードできますので、自由にお使いください。だいたいの年間収支を把握していれば数分で作れると思います。

【動画】3分半程でエクセル・ライフプラン表の作り方がざっくり分かります。

少子高齢化による日本の老後資金不安の問題

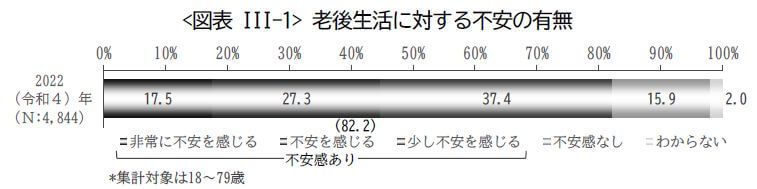

生命保険文化センターの令和4年度「生活保障に関する調査」によれば、自分自身の老後生活について、「不安感あり」は82.2%と、8割以上の人が老後生活に対する不安を抱えている結果となっています。

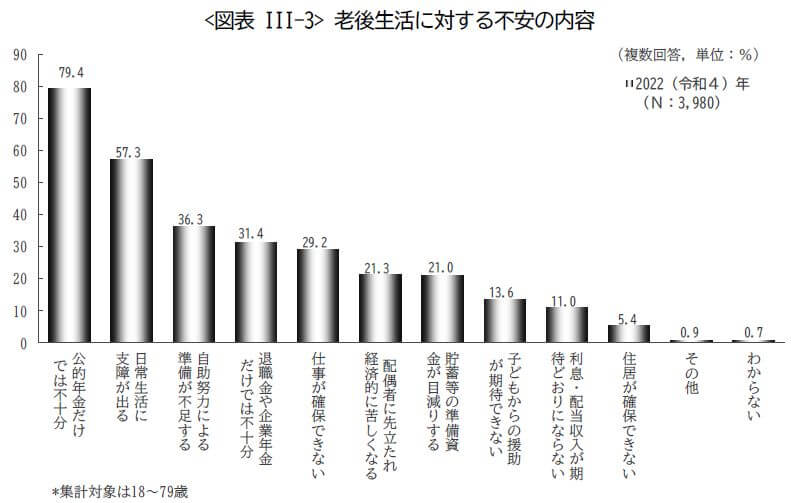

不安に感じる理由として「公的年金だけでは不十分」とする回答が79.4%と最も多くなっています。

少子高齢化社会の日本ですから当然の結果でしょうか。

これは全国の18歳~69歳へのアンケート約4000名に対する結果なので、既に年金を受給している世代も対象になっています。もしアンケートの対象者を60歳未満など若い世代に限定すれば、老後に不安感ありとする割合はもっと高いのかもしれません。

公的年金は、制度設計当時の想定を超える超高齢化社会により今は現役3人が受給者1人を支える構図が2050年には1人が1人を支える構図になると言われています。現在でさえ貧困老人の悲劇が問題視されるのに未来はもっと深刻になるおそれがあります。

インフレリスクもありますから、いまの時代、普通預金等だけではなく、iDeCoやNISAなど将来のために計画的に積立投資をしていくことが必須と考えます。

一方で、積立投資をするほどの余裕がなかったり、または、「なんだか将来が不安だ」と思いながらも、老後への経済的な準備をしていなかったり、準備をしていても不十分だったりする人もいます。老後資金準備の情報が分かりにくいために各家庭での具体的な対策実行が後手にまわってしまうと、日本全体で貧困化層が増えてしまうリスクがあると思っています。

現に韓国では老人の自殺率が高いことが知られています。韓国は年金制度の未成熟や早期退職、医療費負担の増加等を原因として高齢者の貧困率はOECD加盟国のなかでワーストクラスだそうです。

日本も少子高齢化という構造的な問題により今後ますます現役世代、老齢世代どちらも暮らしは厳しくなっていくでしょう。国や政府任せにしていてはいけません。自分でなんとかする「自助努力」を基本に考えておいた方が良いと思われます。

ちなみに現在の年金受給額はざっくりこんな感じです。

※国民年金は満額、会社員は手取り平均450万円×38年として。

一方、総務省「家計調査報告」によれば60歳以上、二人以上の無職世帯の老後の生活費平均は年間約300万円なので、上記④のモデル世帯でも年間50万円が不足する計算です。

老後を仮に30年とすれば、単純計算で少なくとも1500万円の老後のための自己資金が必要となりますし、加えて病気やケガ、身内の介護/世話、離婚、事故/災害などのトラブルがあればもっと苦しくなります。老後資金2000万円問題と言われる所以あこの辺りにあります。

また、生命保険文化センターの令和4年度「生活保障に関する調査」によれば、ゆとりある老後生活を送ろうとすれば年間約420万円が必要とのアンケート結果となっています。

つまり、ゆとりある老後生活を送ろうとすれば、老後のための自己資金として年間170万円程、30年と考えれば5000万円以上必要という計算になります。

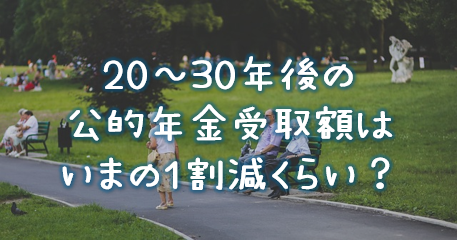

さらに言えば、これはあくまで現在の年金受給額、生活物価における計算であり、政府の方針では2040年頃までに今の年金受給額を1割程度引き下げることになっています。そして他国のように段階的に受給開始年齢が70歳まで引き上げられることも予想しておく必要があると思います。

生活物価の上昇についても考えておく必要があります。

物価は2022年ごろから徐々に上がっており、さらに数十年先を考えればインフレに伴う支出増加を見込んでおく方が現実的でしょう。そうなればますます生活が苦しくなることが予想されます。

年金受給額の減少と受給開始年齢の引き上げ、生活物価の上昇とかなり厳しい現実がありそうです。

~特に30~40代以下が抱える老後の経済的課題~

・現在の年金受給者モデル世帯でも年間50万円以上不足、30年で1500万円以上の自己資金が必要

・ゆとりある老後を送ろうとすれば現在でも5000万円程度の自己資金が必要

・20~30年後以降は現在よりも年金受給額が1割程度(?)引き下げられる

・年金受給開始年齢は70歳まで引き上げられるかも

・物価が上昇しても年金受給額は同率で上がらない(マクロ経済スライド)

老後資金の不安を解消!エクセルで簡単にライフプラン表を作成する方法

このサイトでは主に30代、40代以下の将来を真面目に考えたい人向けに、各家庭の「家計健全化」をコンセプトとし、ライフプラン、住宅購入、保険、NISA/iDeCoなどの積立投資など関する情報提供や役立つエクセルツールを提供しております。

たとえば、ライフプランはファイナンシャルプランナーに相談、住宅は住宅販売会社に、保険は保険屋、資産運用は証券会社や銀行に相談すれば良いかもしれませんが、その前に自分でできることがあるはずですし、その手助けになれればという主旨です。

将来の収支見通しが厳しいなら、今から、働き方を考える、支出を減らす、保険を見直す、可能なら住宅費を見直す、資産運用を取り入れる、相続対策を考えるなど、色々と事前策を講じることができます。

人生3大支出と言われる住宅費や、子供の教育費、老後資金を含め、収支を総合的にシミュレーションするためにまずは「ライフプラン表」を作成してみることをおすすめしております。

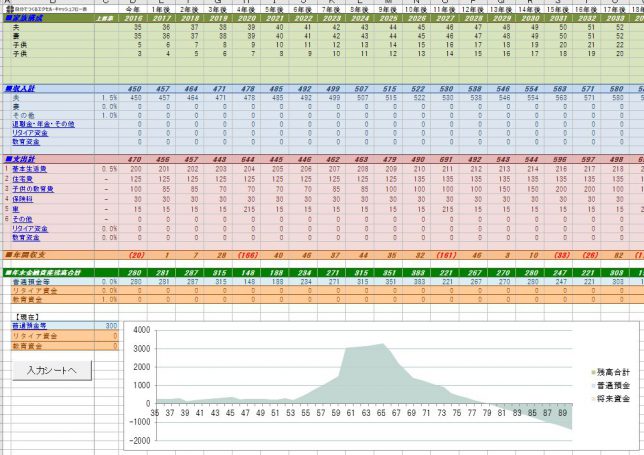

▼ライフプラン表作成例

| ~前提条件~ 〇夫35歳 会社員 手取り年収450万円(60歳まで) 手取り年収300万円(61歳~65歳) 〇妻35歳 専業主婦 〇子供5歳、3歳 〇教育費 私立幼稚園、小学校~高校まで公立、大学は私立文系 〇基本生活費 年間200万円 〇住宅ローンあり(残高2500万円、残期間35年) 〇自動車 維持費年間15万円、7年ごとに200万円ずつ買換え |

現状のライフプラン表

・年間収支がギリギリという状態が第2子が大学を卒業するまで続き、それまで貯蓄はほとんど貯められない。

・第2子大学卒業後は貯蓄を増やし、60歳で退職金をもらうと3000万円以上の貯蓄ができる。

・しかし、老後は毎年100万円以上の赤字により80歳になる前に貯金が底をついてしまう見通し。

対策後のライフプラン表

〇子供が小学生になってから妻が年間60万円収入を得ることにすると・・・

・60歳時の貯蓄は4000万円を超え、老後90歳まで生きてもなんとか資金がもつ見込みとなる。

2つの対策後のライフプラン表

〇子供が小学生になってから妻が年間60万円収入を得ることにする。

〇貯蓄のうち43歳頃から年間100万円を資産運用(年利回り3%)にまわすと・・

・資産運用効果により60歳を過ぎた頃、金融資産は5000万円を超える。

・老後は資産運用分から毎年必要な分を取り崩しながら生活することで、90歳まで生きても2000万円程の金融資産が残る見込みとなる。

このぐらい金融資産が残る見込みがあれば少し安心できるのではないでしょうか?

エクセルでライフプラン表をつくるメリット

ライフプラン表をつくったあとの注意点としては、定期的にメンテナンスを行うということです。

時間が経てば収入・支出の状況も変わるし、なかなか見通し通りにいかないことも多々あります。

1年後に見直せばいろいろ抜けていたことも見つかるもので、最初から精度の高いライフプラン表が出きることは経験上ほとんどありません(^^;

少なくとも年1回など定期的にメンテナンスすることで、より良い生活設計ができてくるようになります。

おすすめは、個人の年収も確定する毎年、年末年始あたりが良いと思っています。

一般的にライフプラン表を作成する方法は3つあるが・・

ライフプラン表を作成するには主に3つの方法があると思います。

1.独立系ファイナンシャルプランナー(FP)に依頼する。![]()

複数回の面談等を経て、個別のライフプラン表を作成してもらえますが、料金相場2~5万円と一般人にはハードルが高く、しかも数か月後・1年後など状況変化に応じてメンテナンスをする場合また料金がかかってしまいます。

2.金融機関(生命保険会社/証券会社等)に依頼する。![]()

金融機関(生命保険会社/証券会社 等)に依頼すれば無料でライフプラン表を作成してくれるところもありますが、それは保険や投資商品の販売が前提となっているた め本当に役に立つシミュレーションか疑わしいものです。またそれは金融機関のシステムで稼働するため、自分で家でじっくり作り直すなどできないことが一般的です。

3.自分でつくってみる。![]()

エクセル操作や一定のライフプランに関する知識があれば自分でライフプラン表を作成することもできます。ただ、一から自分でつくろうと思うと、結構な労力がかかることや、抜け漏れが出てくるおそれもあります。そこで、エクセルを使える方なら、簡単に抜け漏れなく、ライフプラン表がつくれるように「自分でつくれるエクセル・ライフプラン表」ツールを開発しました。おかげさまで2016年以降のべ17万人以上にご利用頂いております(2025年時点)。

自分で簡単につくれるエクセル・ライフプラン表の特徴

わたしは2006年にFPの資格を取得してから対面でのFP業務に従事したり、オンラインでのライフプラン相談を300件以上受けてきました。その中で「自分でつくれるエクセル・ライフプラン表」は2016年にリリースしてから、改良を重ねてきております(バージョンでいえば300くらいになるかもしれません)。

エクセル・ライフプラン表の特徴①入力かんたん

エクセルに触れたことがある方なら関数の知識などなくてもかんたんに入力できるようになっています。最低限の項目だけの入力なら早ければ数分でライフプラン表ができますし、色々と数字を変えて調整するのもかんたんです。

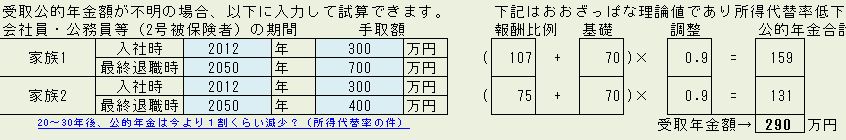

エクセル・ライフプラン表の特徴②便利機能【公的年金ざっくり試算】

総報酬額から将来受け取る年金額を1分程でざっくり試算できます。近い将来、公的年金の受給額は1割減少する予定ですし受給開始年齢も70歳まで引き上げられると考えた方がいい。その前提での公的年金試算ができるので信頼性の高いライフプラン表ができると思います。

エクセル・ライフプラン表の特徴③便利機能【住宅ローン簡易試算】

借入額、借入期間、金利(3段階まで設定可能)から返済額を算出できます。ローンだけでなく住宅維持費も勘案し、20XX年~〇〇〇万円、20YY年から〇〇〇万円というように入力しやすくなっています。特にこれから住宅ローンを組む場合のシミュレーションに役立ちます。

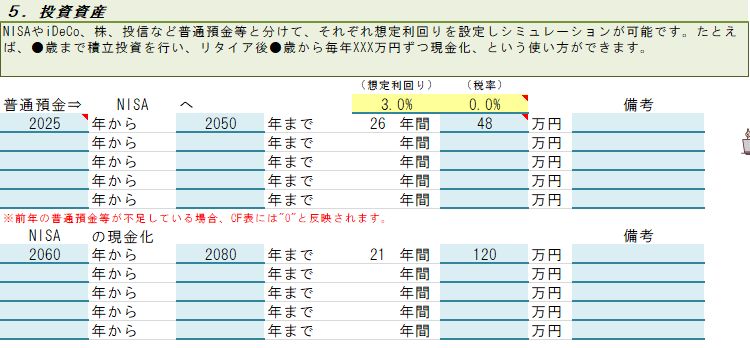

エクセル・ライフプラン表の特徴④便利機能【投資資産】

ほかに出回っているエクセル・ライフプラン表にはない機能で、普通預金系とは別に、NISAやiDeCo、株や投資信託などの投資資産を区別して管理することができます。また、それぞれの想定利回りでシミュレーションすることができます。たとえば「老後資金準備をNISAやiDeCoで〇%で運用するシミュレーション」など可能です。ライフプランに基づいた無理のない積立、過不足ない積立の計画に最適です。

エクセル・ライフプラン表の特徴⑤段階的収入・支出設定

収入や支出は将来に渡って一定ではありません。役職の変更などで収入が変わることもあれば、家族が増えたり、子供が独立することで基本生活費が増減することもあります。そのような収支の増減を数段階に分けて設定できます。

エクセル・ライフプラン表の特徴⑥子供の教育費自動反映

子供の生年月日を入力すれば、自動的に一般的な進学スケジュールと一般的な教育費が反映します。私立や公立、文系・理系の大学など基本的なデータはプルダウンで選択できますし、「0才から保育園」「浪人した」「大学院にいく」などに合わせ、教育費の期間を自由に変更できます。

エクセル・ライフプラン表を特におすすめする世帯

ライフプラン表は、将来の収支予測を見通し、安心感を得たり、今できる対策を検討するために作成するものです。

したがいまして、「毎年の収支が大きく変動する家庭」や「すでに十分な資産がある家庭」にはあまりマッチしないかもしれません。一方、以下のような世帯には特にキャッシュフロー表の作成をおすすめします。

| ・ 結婚したばかりの世帯 ・ 家計の収支を見直したい世帯 ・ 子供のいる世帯 ・ 住宅購入を検討中の世帯 ・ 今後の働き方を検討したい世帯 ・ 将来が不安な独身世帯 ・ どれだけの資産運用パフォーマンスを目指すべきか検討したい など |

自分でつくれるエクセル・ライフプラン表の入力方法

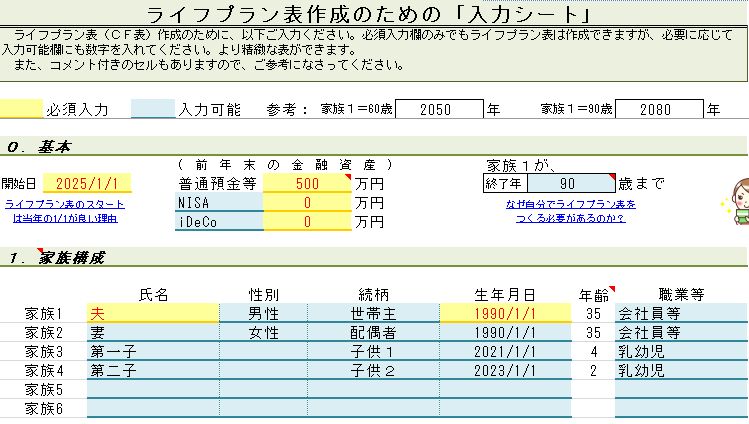

「自分でつくれるエクセル・ライフプラン表」は大きく6つの入力エリアがあります。

0.基本情報

1.家族情報

2.給与収入等(毎年一定の収入があるもの)※リタイア前

3.年金・退職金・その他一時収入

4.支出

5.目的別資産運用(将来資金)

また、![]() 黄色のセルは必須入力で、

黄色のセルは必須入力で、![]() 水色のセルは入力可能となります。

水色のセルは入力可能となります。

上手なライフプラン表作成のコツを一言でいえば、「何回も見直す」ということです。

一度つくってみて、CF表をながめ、間違いや不自然なところを修正したり、数字を入れ替えたり色々とやってみてください。

0.基本情報~1.家族情報

・開始日の年がCF表のスタート年となります(〇月〇日自体にあまり意味はありません)。

・普通預金等、前年末の金融資産を入力ください。NISAやiDeCoなどの投資資産は2つまで設定できます。株や投信なども合わせて3つ以上の投資を行っている場合、投資資産としてはたとえば、「NISA/iDeCo」「株/投信」などと2つにまとめて設定ください。

・家族の年齢は年末時点の年齢が表示されます。

・性別、続柄、職業等はCF表に影響ありませんので入力しなくてもOKです。

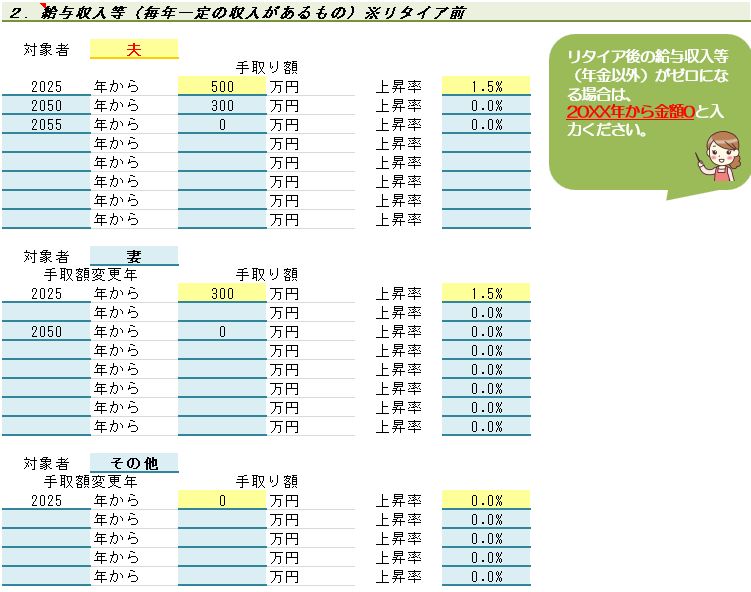

2.給与収入等(毎年一定の収入があるもの)※リタイア前

・対象者は3名分まで入力できます。

・年収ベースではなく社会保険料、所得税・住民税を除いた「手取収入」(可処分所得)を入力してください。

・それぞれに上昇率を設定できます。CF表を見ながら適宜調整ください。

・リタイア後の収入(年金以外)がゼロになる年から金額「0」を入力してください。

・小さいお子さんがいる場合、その他には「児童手当」を入力するとよいでしょう。

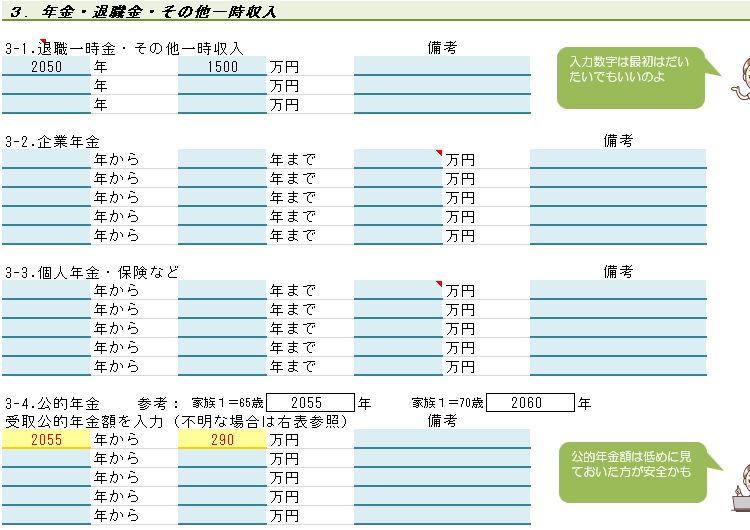

3.年金・退職金・その他一時収入

・退職金や企業年金、個人年金や将来解約予定の保険の返戻金などを設定できます。

・受取公的年金額の試算が可能です。入社時の年間手取額と、最終退職時の年間手取額を入力ください。総手取額からざっくりとした受取公的年金額が算出されますので参考にして数字を入力してください。

(※年金額が今後減らされると予想し、算出される額は現在の制度の90%程度としています)

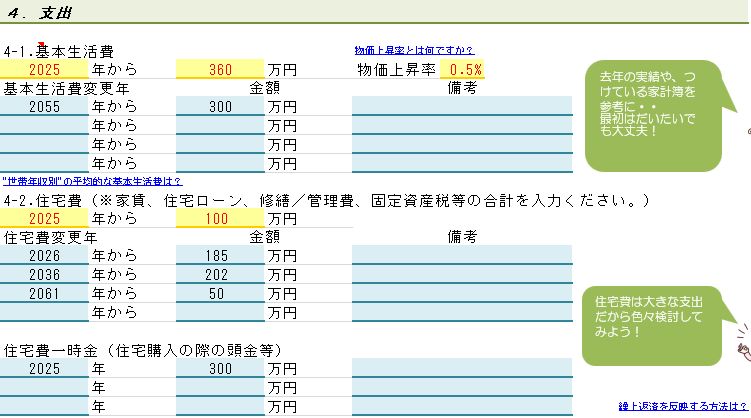

4.支出

・基本生活費には、たとえば小遣いや旅行、医療費などもまとめて入力ください。

・「2年に1回の海外旅行は?」→年平均にならして入力ください。

・住宅費には維持費(修繕/管理費、固定資産税等)も合わせて入力してください。

・子供の教育費は、まず、子供ごとに生年月日を入力ください。

・次に学校の種類をプルダウンから選びます。

・一般的な教育費の金額が反映されますので適宜調整ください。

(金額は学費や習い事、仕送りなどの合計)

・開始年と終了年に相違があれば調整ください。

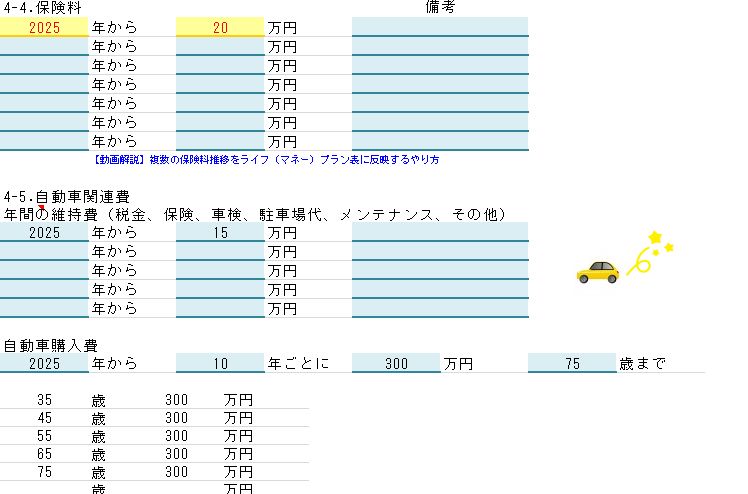

・保険料」は、生命保険料・損害保険料の年間合計を入力ください。

(生命保険料だけここに入力して、損害保険料は基本生活費に含めるとかそういう使い方でも大丈夫です)

・自動車関連費のうち年間の維持費は、車両購入以外に毎年かかる費用を平均して入力ください。

(例:車検、駐車場、税金、メンテなど年平均すれば15万円などのように)

・その他経常的な支出は、奨学金返済とか一定期間で終わる支出などを設定ください。車のローンをここに入力してもいいですね。

5.投資資産

・NISAやiDeCo、株や投資信託など、普通預金等と区別して、それぞれ想定利回りを設定して投資資産を管理できます。

・無理のない積立投資や、老後の普通預金等の維持のために投資資産を一定額ずつ現金化するなど見える化をすると投資戦略画が立てやすくなります。

・NISAやiDeCoなどで株や債券に投資しているなら、想定利回りは3%~5%の範囲で設定することをおすすめします。

▼想定利回りの設定については以下の記事も参考にどうぞ。

入力は以上ですが、適宜見直すことで、将来設計により役立つライフプランになっていくと思いますので、時々メンテナンスをすることをおススメします。

コメント

コメント一覧 (6件)

初めまして、ライフプランを作りたいと思い色々なサイトを参考にさせていただいております。

こちらのサイトを拝見し、ダウンロードしようとしたところ、ライフプラン表のリンク先が家計簿になっているように見受けられました。ご確認をお願いできますでしょうか?よろしくお願いします。

コメントありがとうございます。

エクセルで、「編集を有効化する」→「コンテンツの有効化」とボタンを押すと、入力シートやCF表のシートが現れます。よろしくお願いいたします。

支出として年金の税金、国民保険、介護保険、後期高齢者などもありますが、これらを考慮しするにはどのようにしたらいいですか?

基本生活費に入力ください。

[…] ご自分でライフプランシミュレーションを作ることができる表はこちらから。 […]

ブログでの引用ありがとうございます^^