「住宅ローン」の検索結果

-

無理のない住宅ローン借入額「4つのチェックポイント」

よく言われる住宅ローン返済額の年収比率 住宅ローンを組む際に、返済額が安全圏かどうかを確認するための目安のひとつとして住宅販売会社または銀行等から「年収比率」の話をされることがあると思います。 たとえば、4000万円、固定1.3%、35年ローンの場... -

住宅ローンは固定金利、変動金利どっちを選ぶ?

金利と1年目の利息負担額を考えてみる 住宅ローンを借りる際、変動金利か固定金利か悩むことが多いと思います。 変動金利なら今は金利がすごく低いので当初の返済額が抑えられるというメリットがあります。 住宅金融支援機構「民間金融機関の住宅ローン金... -

手元の500万円で住宅ローン繰上返済するのか、資産運用にまわすのか

住宅ローン支払中で、なおかつNISA等の資産運用も行っているとして、手元にまとまった現金がある場合、それを繰上返済するのか、資産運用にまわすのか迷うことがあると思います。 住宅ローンをどう捉えるかにもよると思いますが、あなたの住宅ローンに対す... -

住宅ローンを組んだら死亡保険は減額、保険料を節約していい?

住宅ローンには死亡保険が付いているので、他の保険は減額してもいい理屈 住宅を買って、住宅ローンを組むときは保険の見直しも検討するといいと思います。 住宅ローンにはたいてい「団体信用生命保険」という死亡保険が付いているので、住宅ローンを払っ... -

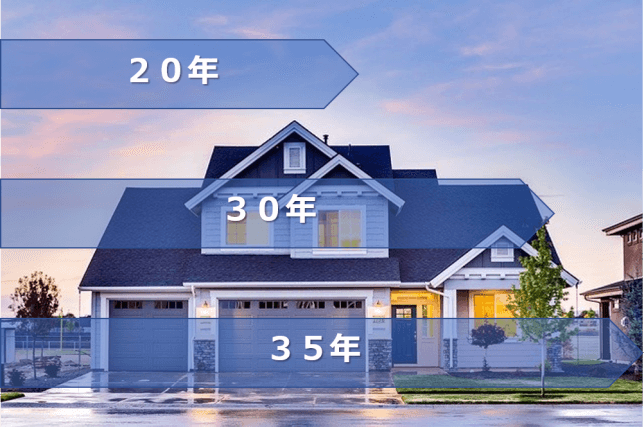

住宅ローンは何年で組めばよいのか

住宅ローンは多くの場合、何十年と長期にわたって返済していくことになります。 住宅ローンは一般的に、最長35年まで返済期間を設定することができますが、定年までを一つの目安とすると、今の年齢によって何年返済にすれば良いか迷うこともあると思います... -

住宅ローン返済が不安ならエクセルでライフプラン表をつくってみよう!

住宅ローンの返済ができなくなるとどうなるか こちらのサイトでは「自分でつくれるエクセル・ライフプラン表」の提供や、ライフプラン作成サービス等を提供しており、多くのケースで「住宅購入」がひとつの相談テーマになっています。 個別のライフプラン... -

2023年6月新築住宅ローン最新低金利TOP3<30年超固定金利・フラット35編>

住宅購入にあたって約9割の方が住宅ローンを利用しています。 住宅ローンを選ぶ際、ひとつの大きな選択肢が「変動金利」か「固定金利(フラット35)」にするか。 変動金利の魅力は当初の金利が低く、当初の返済額が抑えられること。 固定金利の魅力は、決... -

2023年6月新築住宅ローン最新低金利TOP5<変動金利編>

住宅購入にあたって約9割の方が住宅ローン利用するとのこと。 "住宅費"は「老後資金」「子供の教育費」と並んで人生の三大支出と言われます。 特に住宅費は自分で購入する物件を選ぶという点では人生最大のインパクトのある支出と言えるかもしれません。 ... -

【住宅ローン】変動金利の上昇はどのくらいで見ておく?

住宅ローンで変動金利を選ぶ人は全体の約7割 住宅金融支援機構2022年10月の調査によれば、住宅の種類ごとに選ぶ固定金利、変動金利の割合は以下のとおり。 新築の注文住宅、建売、マンションでいえば、変動金利を選ぶ人の割合はおよそ7割。 将来の金利がど... -

ライフ(マネー)プランから見る住宅ローンの位置づけ

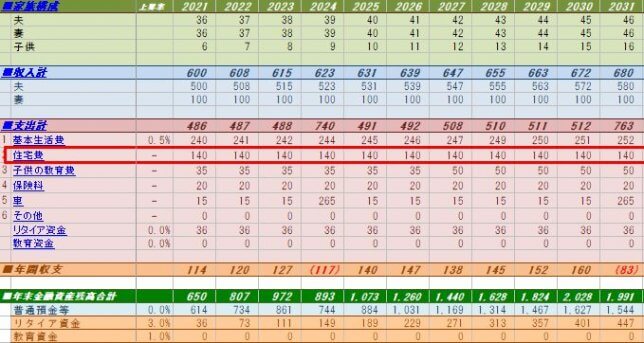

"衣食住"というようように「住宅」は人間生活にとって必需品のひとつですね。 家計のなかでも結構な割合を占める住宅費。 既に親の代から持家で住宅費がほとんどかからない、という人は幸運かもしれませんね! たとえば、以下のような家計収支があるとしま... -

住宅ローン金額、金利、期間ごとの返済額早見表

これまで賃貸だった家庭が、住宅購入をして住宅ローンを検討する際に、これまでの家賃と比較して払っていけそうかどうかの目安にすることがあると思います。 住宅ローンの返済額はインターネットで試算したり、住宅販売会社にて試算してもらったりしますが... -

住宅ローン減税期間中は繰上返済をしない方がよいのか?

住宅を購入して住宅ローンを組むと、2021年購入・入居なら10年間、年末のローン残高の1%の範囲で40万円を限度に所得税(控除しきれない分は住民税も)が戻ってくる住宅ローン減税。 たとえば年収700万円で配偶者も一定の収入があって配偶者控除がない場合... -

40代で住宅ローンは何年返済にするべきか

期間ごとの住宅ローン借入可能額 住宅ローンは一般的に最長35年まで返済期間を設定することができます。 しかし一口に35年といっても、30歳の方の35年後は65歳になり、会社員であれば一般的には定年退職の時期となるでしょう。 それが40代ともなると、定年... -

住宅ローン控除の確定申告/年末調整について

所得税が還付される住宅ローンの税額控除。 ざっくりいえば、年末ローン残高の1%の範囲でその年の所得税が還付される仕組みです。 例) ・年収600万円、扶養対象者なし、年間所得税20万円 ・年末の住宅ローン残高2000万円の場合 2000万円×1%=20万円・・... -

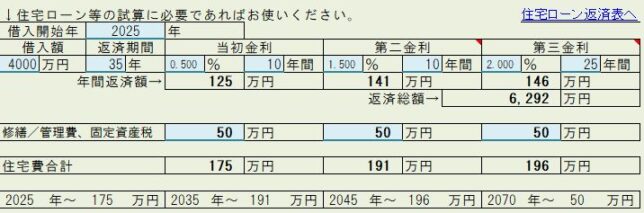

【三段階金利対応!】住宅ローンをエクセルでシミュレーション!

住宅を購入する際、住宅ローンを借りる場合は返済額のシミュレーションをしてもらいます。 住宅ローンの返済額についてはハウスメーカーやマンション販売会社、不動産業者、銀行などが具体的なプランを提示してくれるでしょう。 自分でシミュレーションし... -

住宅ローン計算シート(三段階金利対応)

-

住宅ローン借り換え目安と、借り換えの効果

住宅ローンを借り換える際の目安3つ! 最近の住宅ローン金利が低いということもあって、昔借りた住宅ローンから借り換えたらどうなるんだろう、と思う方もいらっしゃると思います。 一般的に住宅ローンを借り換える際の目安は以下3つといわれています。 ... -

住宅ローン金利0.5%、1.5%、3.0%のときの繰上返済効果の違い

手元にある余剰資金を繰上返済するのか資産運用するのか 住宅ローンの繰上返済は、早ければ早い程効果が高いと言われます。 一方、今は金利が低いので、繰上返済の効果は薄く、場合によっては繰上返済する分を資産運用に回した方がいい、という考え方もあ... -

住宅ローン控除はトータルでいくら還付されるかのシミュレーション

住宅ローン控除はトータルでいくら還付されるか確認するためには・・ 住宅ローンの税額控除は、ざっくりいえばローン残高の1%が年末調整や確定申告で還付される、ということになります。 ただし、それは「所得税を払った分のうち」ということになります... -

住宅ローン控除13年間を適用するためにはいつまでに何をすればいい?

住宅ローンの税額控除ってざっくりどんなもの? 住宅が1軒建つということは数千万円以上のお金が動くわけであり、ハウスメーカーやマンションディベロッパーだけでなく、工事業者、その下請けとなる各職人、土地関係、銀行、部材メーカー、運送会社など経... -

住宅ローンを組む際の諸費用は物件価格×〇%

住宅ローンを組む際の諸費用は・・ 住宅を購入する際に住宅ローンを借りれば、元本と金利を毎月返済していくわけだが、それ以外にも以下のような諸費用(初期費用のようなもの)がかかる。 融資手数料 金融機関へ支払う手数料。3~5万円程。 ローン保証... -

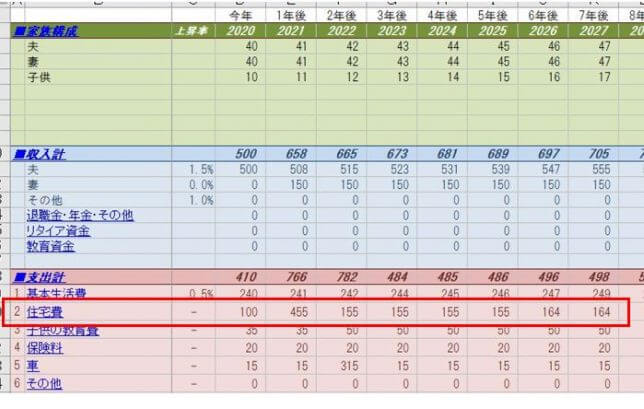

【動画】ライフプラン表で住宅ローンの繰上返済を計画する

今回は、エクセル・ライフプラン表で住宅ローンの繰上返済をしてみる方法について動画をUPしてみたいと思います。 まずは、以下のような条件でライフプラン表を作成します。 ・開始年 2020年 ・貯金 500万円 ・家族 夫35歳、妻35歳、子ども5歳 ・手取収... -

住宅ローンは固定金利、変動金利どちらを選ぶ?

住宅ローン 固定と変動の金利差 住宅購入に際し、住宅ローンを利用するときに悩むのが「固定金利にするか変動金利にするか」。 たとえば、2020年1月のイオン銀行の住宅ローン金利は以下のようになっています。 ・変動 0.45% ・10年固定 0.57% ・フラ... -

【ライフプラン表作成】段階的住宅ローンの入力の仕方

住宅ローン金利の過去推移 住宅ローンの超低金利時代が続いています。 過去の住宅ローン金利を見ると、1980~1990年代(バブル期)には金利8%という時代もあったようです。 (逆にお金を預けておく際の金利も高かった) 住宅金融支援機構HPより「民間金... -

【使用期限なし!】自分でつくれるエクセル・ライフプラン表

ライフプラン作成のすゝめ 「自助努力」「自己責任」が求められ、不確実な時代だからこそライフプランシミュレーション作成が家計運営の目安になり、正しい対策を選択するための判断材料になるでしょう。 ただ、ライフプラン作成を独立系FPに依頼すれば一... -

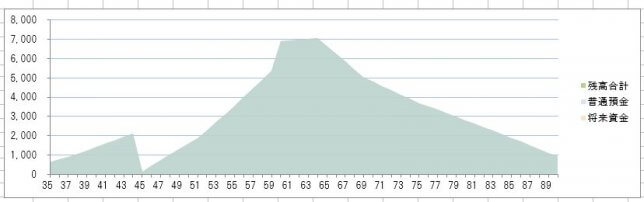

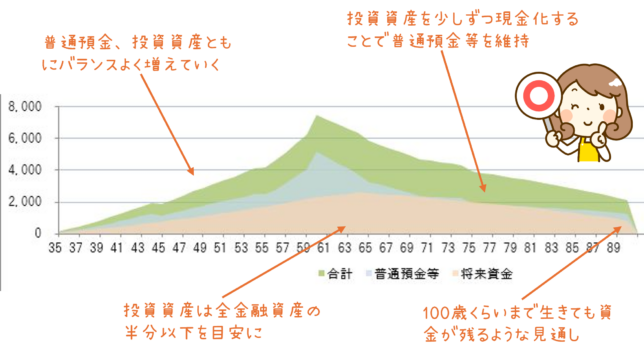

ライフプラン表のグラフはこんな形を目指そう

家計運営は人それぞれ、家庭ごとにまったく違うものだが、一つ共通した基準は「将来のどの時点でも普通預金等がマイナスにならないようにすること」。 支出は、今ある貯蓄と今後得られる収入以下に抑えて、経済的には老後も安心感が持てるように家計はコン... -

たとえば「資産運用ができれば保険は少なくていい」という話-ファイナンシャルプラン関連しあう6分野

個人のライフプランを考えるとき、ファイナンシャルプランニングでは主に以下「6つの分野」を扱います。 そして各分野は独立して考えるものではなく少なからず他の分野と関連しあうものです。 ライフプランニング・リタイアメントプランニング 金融資産運... -

最低限身に付けるべき金融リテラシー15項目

平成25年(2013年)なのでだいぶ前になりますが、金融庁より『最低限身に付けるべき金融リテラシー』という冊子が発行されました。いま(2024年)は公開されていないようですが、普遍的なことが書かれていました。 リテラシーとは、その分野に対する知識(... -

老後資金不安はライフプランニングとNISA,iDeCoなど積立投資で解決できる

世界でもっとも高齢化率の高い「日本」 世界銀行では、"65歳以上の人がその国の人口に占める割合"を「高齢化率」と定義し国別の高齢化率を発表しているそうです。日本は2位ですが、1位のモナコの人口は3万人程の例外ですので、実質的には日本が1位とい... -

死亡保険 必要保障額を計算してみよう!

加入中の死亡保険金の額を覚えていますか? もし自分(もしくは世帯主)が亡くなったらいくら保険金が支払われるか正確に把握していますでしょうか? 日本人は9割程が生命保険に加入していますが、一度加入するとあまり見直すことがなく、毎月(あるいは...

12