-

FP資格で独立はできるのか?(2021年FP協会ファイナンシャル・プランナー実態調査から考察する)

FP(ファイナンシャルプランナー)資格とは FP資格は生活にも密接に関係し役立つスキルとして人気の資格。AFP、CFP合わせて毎年1万人前後が新規に資格を取得しFP協会の会員になっている。 FP資格は以下の6分野(6科目)で構成され、AFP資格試験では6分野... -

エクセル・ライフプラン表2024年スタートバージョン

エクセル・ライフプラン表を2024年スタートバージョンにしました。 【無料】エクセル・ライフプラン表のダウンロードはこちらから▼ 自分でつくれるエクセル・ライフプラン表 ライフプラン表の作成にあたっては、まず2023年の1年間の家計収支を確認して、... -

学校でのパーソナルファイナンスとファイナンシャルプランナー(FP)の役割

学校でのパーソナルファイナンス授業とは FP協会では各種団体のニーズに応じてFPを派遣し授業等を行う「パーソナルファイナンス教育」を実施しており、小学校から大学までの各学校にもFPを派遣している。 あまり認知度がないのか、パーソナルファイナンス... -

独身者のライフプラン注意点5つ

生涯未婚率(50歳までの未婚者の割合)は男性28%、女性18% 国勢調査によれば年齢階級別の未婚率は上昇傾向。50歳時点で一度も結婚したことのない人は「生涯未婚者」と定義され、その割合は男性28.3%、女性17.8%(2020年)。 男性 50歳時点の未婚率28.... -

損保の共同保険と事前価格調整の問題を解消する仕組みはブローカーではない

損保会社の共同保険と事前価格調整の問題 東急や仙台空港、東京都、ENEOSなどの石油元売り、成田国際空港会社、JR東日本など約100社の企業向け損保について保険料の事前価格調整(談合)がなされていたことが問題となっている。 東急では3年契約の火災保... -

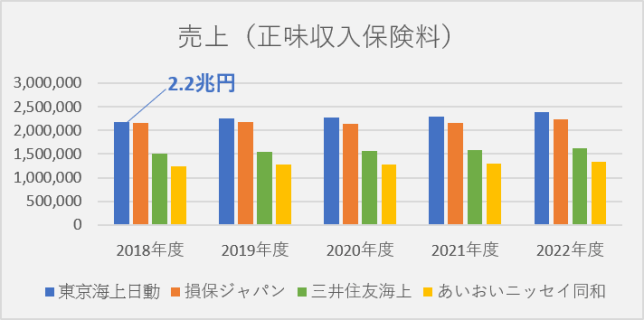

損害保険会社上位4社×過去5年の業績推移

損保業界が安定的に利益を出す仕組み 損害保険会社はボロい(利益コントロールのしやすい)業界である。 そもそも大数の法則によりある程度の損害率(支払保険金÷保険料)が予測されるので当然のメカニズムとして利益が出る仕組みになっている。 予想以上... -

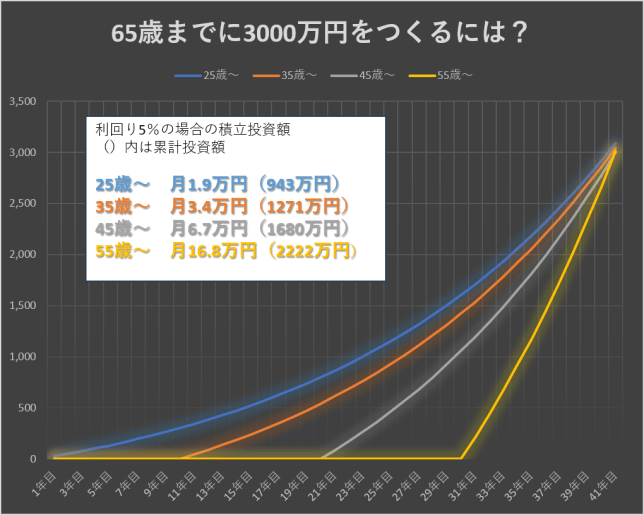

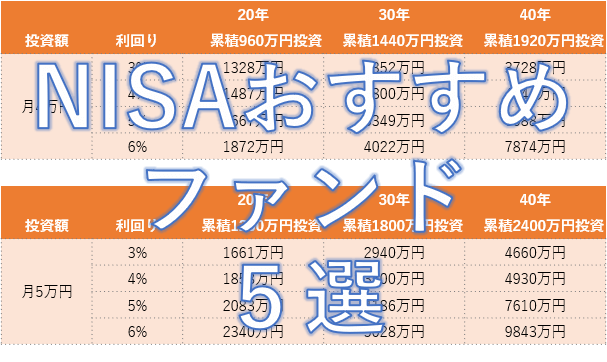

2024年からのNISA年代ごとのおすすめ積立額(65歳までに3000万円つくる)

2024年からのNISAでは、1年間に120万円までの積立と、240万円までの積立以外の投資(年間累計360万円)ができて、生涯で累計1800万円まで投資することができる。 2023年まで 2024年から 年間 投資枠 ①つみたてNISA 40万円 ②一般NISA 120万円 ①つみたて投... -

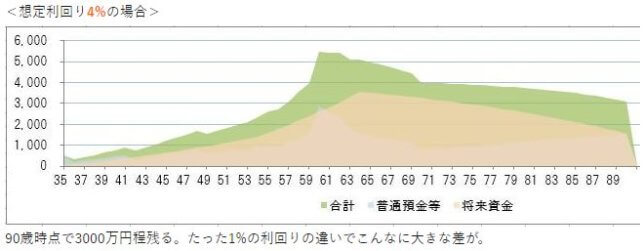

60歳からでも”つみたてNISA”は有効なのか?

長期積立投資を前提として使われることが多いNISA。 60歳になり、もしこれまで投資を行っていなかったとして、それでもこれからNISAを活用することがライフプラン上有効なのか確認してみる。 ~前提条件~ ・シミュレーション期間:100歳まで ・家族:夫婦... -

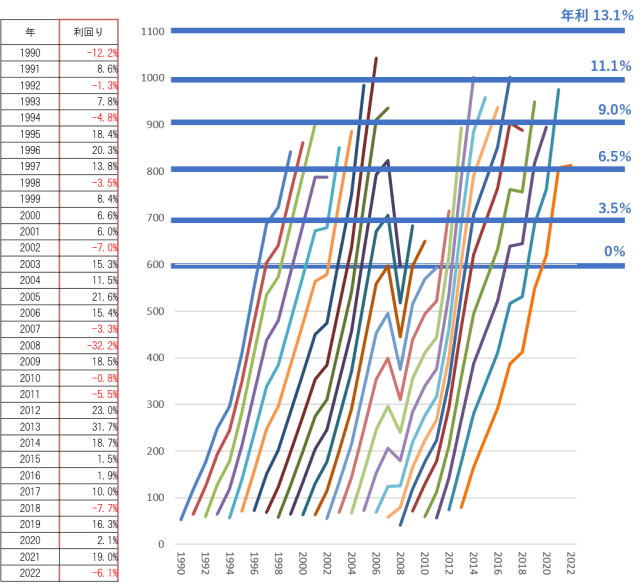

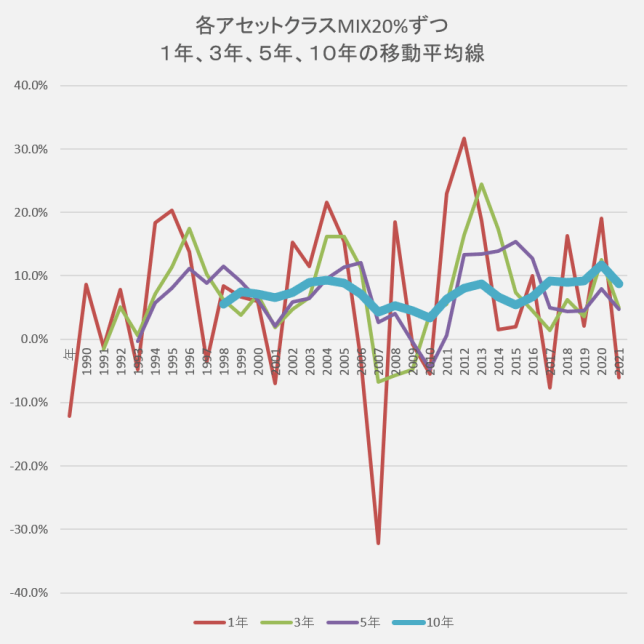

【iDeCo/NISA】長期積立分散投資のリスク低減と想定利回り●%

iDeCoやNISAなど積立投資をする場合、分散、積立、長期の3つの対策によりリスクが低減されると言われる。 iDeCoやNISAは老後資金だったり子供の教育資金を想定して積立てていることが多いので、失敗できない。 具体的に過去の実績から、10年間、15年間、2... -

【iDeCo/NISA】長期投資でどれだけリスクがなだらかになるのか。

2023年時点でiDeCoは300万人、NISAは1200万人が利用している。20~59歳の人口は約6000万人なので、"のべ"でいえば5人に1人がiDeCoやNISAを利用しているイメージ。 さらに2024年からはNISAが拡充され投資可能額が増えたり、非課税期間が無制限になるため貯... -

NISAにおいてアメリカ株(S&P500,VTI)を選択しない理由

S&P500,VTIはなぜ人気なのか NISAやiDeCoなど投資信託といえば今、アメリカ株に投資する「S&P500」や「VTI(Vanguard Total Stock Market ETF)」が人気だ。 アメリカは株主重視、起業が盛んで強い企業が育ちやすいという環境と、実際にこれまで高... -

NISAはSBI証券と楽天証券どちらがいいか?

NISAは一人一口座しか開設できない。したがって、今後数十年、自分の資産を預けるとか、時々運用状況をチェックするなどということを考えると、その使い勝手含め、どの金融機関で口座を開設するかが大変重要になる。 NISAやiDeCoといえば、特に決まった金... -

ライフプランを充実させるNISAの考え方とSBI証券おすすめ銘柄5選(2023)

30年とか40年など長期投資をするつもりで始めよう 投資して益金が出た場合でも益金に対して非課税となるNISA。 投信協会によれば「つみたてNISA」だけでも245本の投資信託を選ぶことができます。また、たとえば人気ネット証券のSBI証券でも「つみたてNISA... -

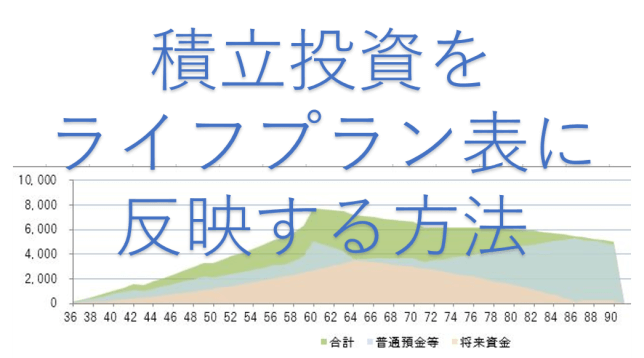

NISAの恒久化はライフプラン表に反映してこそ、そのメリットが分かる!

積立投資と複利の効果を具体的な額で想像し、ライフプランの戦略にできているか? 2024年から改正されて、非課税枠が増える等、我々国民にとってはメリットが大きくなるNISA(少額投資非課税制度)。 日本証券業協会によれば2023年3月末時点で、NISAの口座... -

EVERNOTEがもうダメかもしれない5つの理由とGoogleKeepに乗り換えた話

2016年頃からちょっとしたメモ用にEVERNOTEを使っている。 スマホアプリやPCのEVERNOTEでメモしたことは同期され、大変使い勝手がよかった。 日記みたいな感じで過去にどんなことがあったか、この時はこういう風に考えていたんだな、とかたまに思い出すの... -

大病や大ケガでの長期就業不能に備える。ネット加入できる就業不能保険はどこが一番リーズナブルか

長期就業不能保険はここ5年くらいで選択肢が増えた 不都合な真実ですが、ライフプラン表のリスクシナリオを作成する場合、世帯主死亡時よりも長期就業不能状態になることが経済的には最も不利になります。 なぜなら、生存している限り生活費はそれまでと同... -

住宅ローンは固定金利、変動金利どっちを選ぶ?

金利と1年目の利息負担額を考えてみる 住宅ローンを借りる際、変動金利か固定金利か悩むことが多いと思います。 変動金利なら今は金利がすごく低いので当初の返済額が抑えられるというメリットがあります。 住宅金融支援機構「民間金融機関の住宅ローン金... -

手元の500万円で住宅ローン繰上返済するのか、資産運用にまわすのか

住宅ローン支払中で、なおかつNISA等の資産運用も行っているとして、手元にまとまった現金がある場合、それを繰上返済するのか、資産運用にまわすのか迷うことがあると思います。 住宅ローンをどう捉えるかにもよると思いますが、あなたの住宅ローンに対す... -

住宅ローンを組んだら死亡保険は減額、保険料を節約していい?

住宅ローンには死亡保険が付いているので、他の保険は減額してもいい理屈 住宅を買って、住宅ローンを組むときは保険の見直しも検討するといいと思います。 住宅ローンにはたいてい「団体信用生命保険」という死亡保険が付いているので、住宅ローンを払っ... -

積立額が同じでも、年金以外に老後使えるお金が月1.9万円と月14.6万円と差がつく理由

当サイトでは、将来のライフプランを充実させるため、「国際分散&長期積立投資」をおすすめしています。 ライフプランを充実させる投資信託の選び方 ①手数料の低いものを選ぼう ②基本的にはインデックス型を選ぼう ③無分配型・再投資型・1年決算型を選ぼ... -

住宅ローンは何年で組めばよいのか

住宅ローンは多くの場合、何十年と長期にわたって返済していくことになります。 住宅ローンは一般的に、最長35年まで返済期間を設定することができますが、定年までを一つの目安とすると、今の年齢によって何年返済にすれば良いか迷うこともあると思います... -

【ケーススタディ】ライフプラン表をつくって住宅購入可能額を検討する

住宅購入は人生の一大イベント。「住宅購入、教育資金、老後資金」と人生三大支出の一つとされ、絶対に失敗したくないものです。 住宅を購入すると次のようなリスクがあります。 ・住宅ローンを返済できなくなるリスク ・価格下落リスク(言い換えれば、高... -

会社の退職金と確定拠出年金一時金あわせて税引後いくら手元に残るか?

会社勤めをしながら、確定拠出年金を利用している場合、60歳時に退職金と確定拠出年金を一括受取として税引き後手元に残る金額はいくらになるか考えてみたいと思います。 退職金と確定拠出年金一時金あわせて結局手元にいくら残るか? 退職金は一般的に「... -

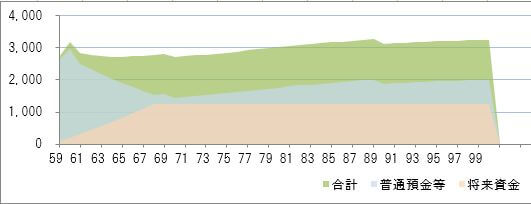

金融資産のうち何割くらいまで投資に充てるのか

ライフプラン表をつくって、イデコ(iDeCo/個人型確定拠出年金)やNISA等を活用するとして、「投資は金融資産全体の何割くらいまでにすれば良いですか?」と質問いただくことがあります。 毎月積立で投資をしていくプランを作るときに、一般的には30代→... -

イデコ(iDeCo/個人型確定拠出年金)この配分・30年強で約800万を”2000万円以上”にする計画

イデコ(iDeCo/個人型確定拠出年金)で不足する老後資金を補完しよう 少子高齢化社会の日本。 現在、公的年金を受け取っているモデル世帯(夫=元会社員、妻=専業主婦)の場合、夫婦で年間250万円前後(月20万円程)の年金収入。 一方、生活費の平均は無... -

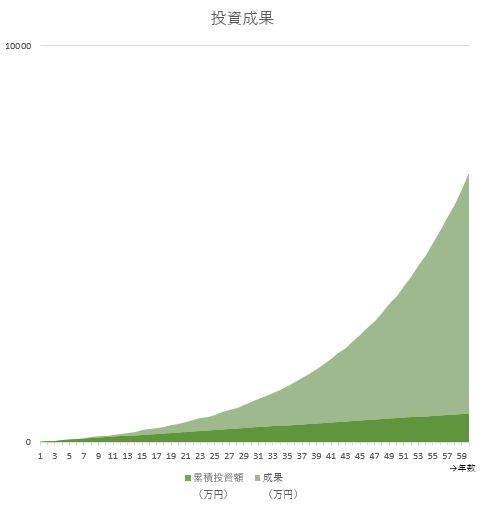

複利のパワーで地球で一番金持ちになる方法

複利の絶大な効果(単利との違いを知っておこう) アインシュタインは複利を「人類最大の発明」と言ったそうです。 複利とは、たとえば100万円を年10%で運用すると、 1年後には110万円になる。2年目に110万円を年10%で運用すると121万円になる。3年目に1... -

投資資産は60代までに2000~3000万円をひとつの目標にすればいいと思う

社会人になってからリタイア後までの40~50年以上という長い時間を有効に使って、積立投資を行う場合とそうでない場合ではリタイア後の生活が大きく変わります。 月に数万円ずつ積立投資をしていくと、投資効果も影響し、60代で数千万円になるでしょう。 ... -

月1万円の節約=50年で600万円~3693万円の家計改善効果!

突然ですが・・ 月1万円なら節約できそうですか? たとえば携帯代、食費、娯楽費、光熱費、こづかい・・・積み上げて無理なく月1万円節約できるなら、これから明るい話をしてみたいと思います。 長期のライフプラン表(たとえば90歳や100歳までなど... -

毎年どれだけ貯蓄できればいいのか?

今年の貯蓄目標はありますか? ライフプラン作成の相談を受けると、各家庭の貯蓄実態は本当に様々。 40代でも貯蓄がまったくなくこれから住宅を購入しようとする人や、30歳くらいでも貯蓄が2000万円くらいあって比較的安泰な未来が描ける人もいる... -

【自分でつくれるエクセル・ライフプラン表】繰上返済効果を確認する方法(カンタンです)

まずは、住宅ローンの条件を設定→住宅ローン返済表が自動でできる 住宅ローンを支払中の方も、これから住宅ローンを組む方も「繰上返済」について検討することが多いと思います。 「繰上返済はできるだけ早い方が効果が高い」 「住宅ローン減税の期間(当...